TheMoneyBooks तत्व - लघु अवधि

© 2024 वेल्थवेव। सभी अधिकार सुरक्षित।

**** परिचय ****

**** वीडियो चलाएं ****

आज यहाँ आपका होना बहुत अच्छा है। मेरा नाम _______________ है। मैं अगले आधे घंटे के लिए आपका वित्तीय शिक्षक बनूँगा। मैं आपको HowMoneyWorks Books ELEMENTS शैक्षिक श्रृंखला में स्वागत करना चाहता हूँ। यह पाठ्यक्रम अभूतपूर्व पुस्तक, HowMoneyWorks: Stop Being a Sucker पर आधारित है - जिसकी अब सैकड़ों हज़ार प्रतियाँ छप चुकी हैं।

हाउमनीवर्क्स: स्टॉप बीइंग ए सकर पहली वित्तीय शिक्षा पुस्तक है जिसका आनंद कोई भी व्यक्ति किसी भी उम्र में ले सकता है और इससे लाभ उठा सकता है - 10 वर्ष की आयु से लेकर 100 वर्ष की आयु तक। और 100 की संख्या की बात करें तो - यह पुस्तक अब तक CNBC, CBS, ABC और FOX सहित सैकड़ों प्रमुख टीवी शो में दिखाई जा चुकी है! हाउमनीवर्क्स: स्टॉप बीइंग ए सकर को हार्टलैंड इंस्टीट्यूट ऑफ फाइनेंशियल एजुकेशन से एक दुर्लभ समर्थन मिला है - और - इसे पूरे वेब पर समीक्षा और संदर्भित किया गया है, जिसमें CNBC द्वारा लोकप्रिय ऑनलाइन वित्तीय प्रकाशन "मेक इट" भी शामिल है। व्यावहारिक सुझावों और सहायक संसाधनों के लिए आप हमें Instagram पर भी फ़ॉलो कर सकते हैं। अगर आपको अभी तक हमारी किताब की एक प्रति नहीं मिली है, तो हमें बताएं कि हम इसे कब पूरा करेंगे और हम सुनिश्चित करेंगे कि आपको एक प्रति मिले।

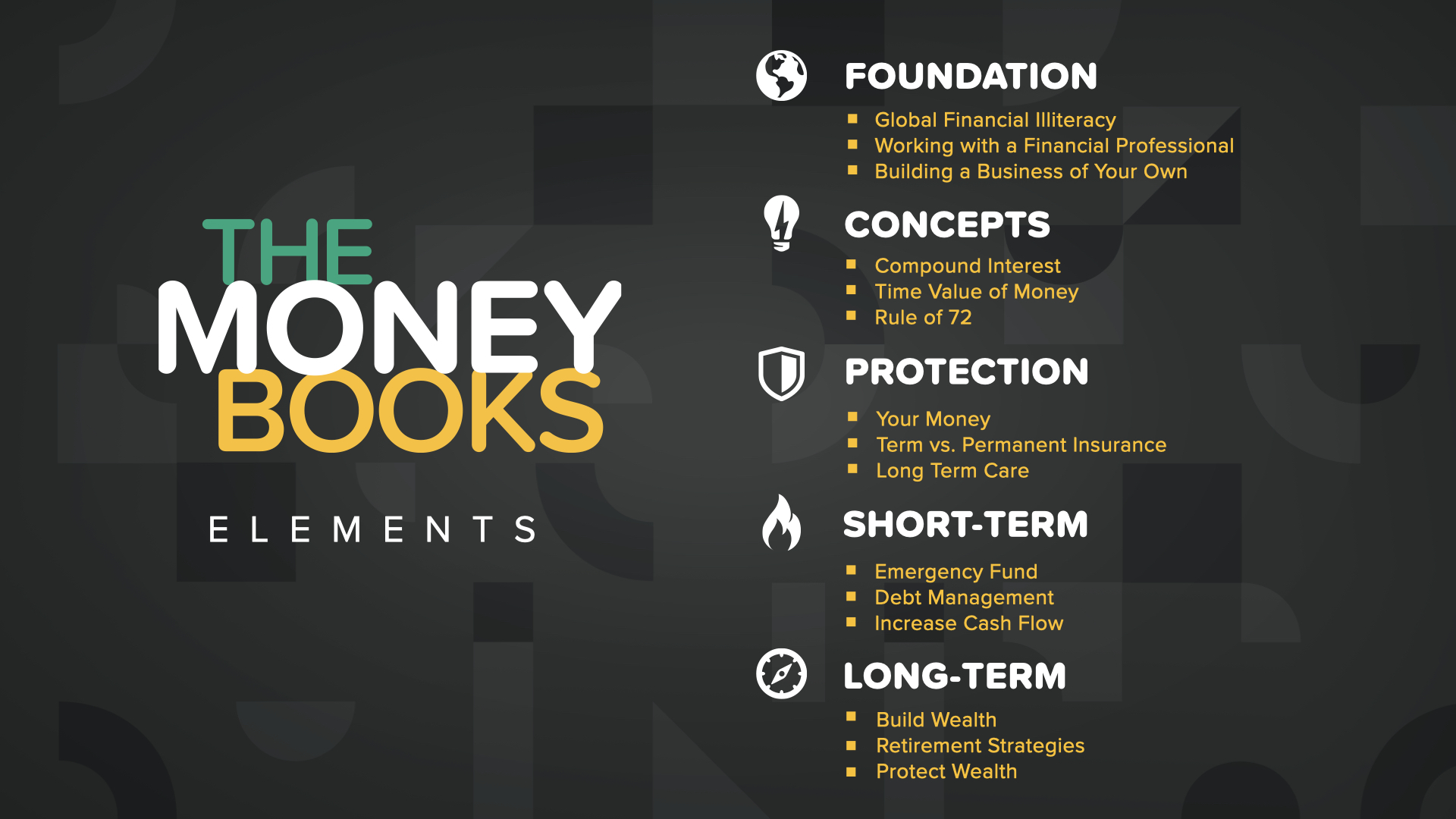

आज हमारी कक्षा का शीर्षक है, 'शॉर्ट-टर्म'। यह 5 तत्वों में से चौथा है। एक बार जब आप सभी 5 तत्वों को पूरा कर लेंगे, तो आपको पुस्तक के लेखकों और मेरे द्वारा हस्ताक्षरित एक पूर्णता प्रमाणपत्र मिलेगा। साथ ही, जो छात्र कम से कम एक तत्व कक्षा में भाग लेते हैं, वे हमारे वित्तीय शिक्षकों में से किसी एक के साथ 30 मिनट के निःशुल्क परामर्श का लाभ उठा सकते हैं। उन्हें हमारी 7 मनी माइलस्टोन पद्धति का उपयोग करके वित्तीय स्वतंत्रता के लिए एक मार्ग तैयार करने में आपकी मदद करने के लिए प्रशिक्षित किया जाता है।

यह तत्व इस बारे में है कि अपने वित्तीय घर को व्यवस्थित करने के लिए अभी क्या करना है ताकि आप वर्तमान में अधिक शांति और आत्मविश्वास का आनंद ले सकें और ताकि आप भविष्य के लिए धन संचय करने के लिए खुद को तैयार कर सकें। आइए इस पर चर्चा करते हैं...

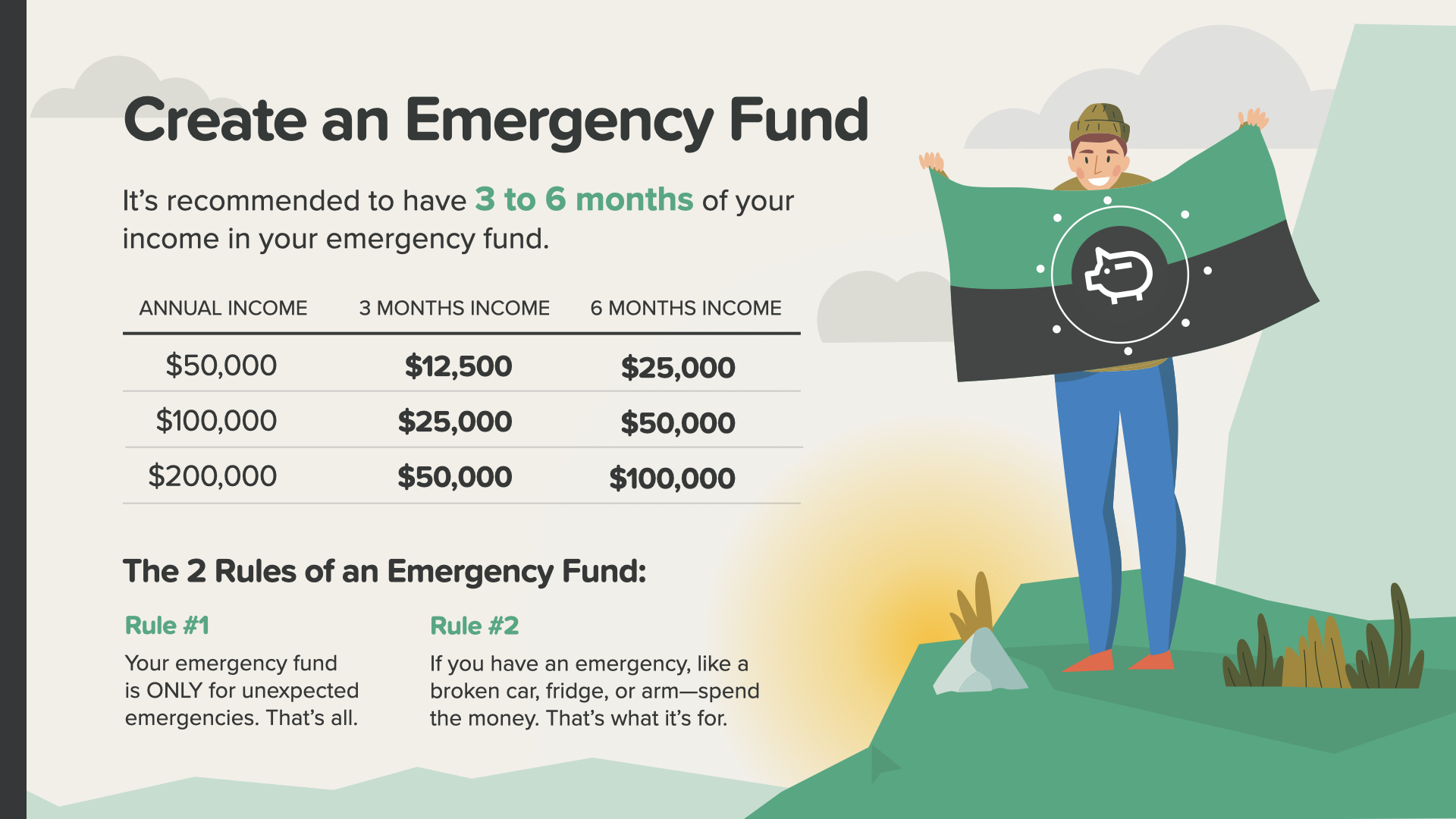

हम 7 मनी माइलस्टोन के साथ फिर से शुरुआत कर रहे हैं, माइलस्टोन 3 से शुरू करते हुए—अपना आपातकालीन फंड बनाना। हम आपको सलाह देते हैं कि आप अपनी वार्षिक आय का कम से कम 3-6 महीने बचाकर रखें ताकि अप्रत्याशित चिकित्सा बिल, घरेलू उपकरणों की मरम्मत या प्रतिस्थापन, और बड़ी कार मरम्मत जैसी परेशानियों जैसे किसी भी अप्रत्याशित खर्च के लिए तैयार रहें। और यह मत भूलिए कि सबसे महंगी संभावित बेरोजगारी है।

यदि आप वर्तमान में वेतन से वेतन तक जी रहे हैं - जैसे कि आज बहुत से लोग हैं - तो आपका आपातकालीन निधि वह इन्सुलेशन हो सकता है जो कुछ होने पर आपको वित्तीय आपदा से अलग करता है। इन नमूना वार्षिक आय की जाँच करें और हमारे 3-6 महीने की आय दिशानिर्देश को पूरा करने के लिए आपको कितनी राशि की आवश्यकता होगी। आपातकालीन निधि के 2 नियम हैं ... नियम # 1 - आपका आपातकालीन निधि केवल अप्रत्याशित आपात स्थितियों के लिए है। बस इतना ही। यह उपहार, गेटअवे या BOGO बिक्री के लिए नहीं है। और इससे कोई फर्क नहीं पड़ता कि यह आपके चेकिंग, बचत या एक अलग खाते में है - जब तक कि आप इसे किसी वास्तविक आपातकाल के अलावा किसी और चीज़ के लिए उपयोग करने के लिए लुभाए नहीं जाते। नियम # 2 - यदि आपको कार की मरम्मत करने, फ्रिज बदलने, या ब्रेसिज़ के भुगतान के लिए अपने आपातकालीन निधि का उपयोग करने की आवश्यकता है, तो इस पैसे का उपयोग करने में संकोच न करें

एक बार जब आप अपने वित्तीय पेशेवर के साथ मिलकर अपनी उचित सुरक्षा और आपातकालीन निधि का प्रबंध कर लेते हैं, तो अब समय है अपने ऋण प्रबंधन के बारे में बात करने का - मील का पत्थर #4। इससे पहले कि आप पूरी तरह से वित्तीय सुरक्षा और स्वतंत्रता का आनंद ले सकें, आपको अपनी खर्च करने की आदतों पर गौर करना होगा और अपने ऋण को कम करने और अंततः समाप्त करने का प्रयास करना होगा।

हमें यह कहना बुरा लगता है, लेकिन हमारी संस्कृति में, ऋण एक व्यापक संकट है, जिसे एक ऐसे समाज द्वारा बढ़ावा दिया जाता है जो अपनी पीढ़ी की तत्काल संतुष्टि की इच्छाओं से भटक जाता है। यह एक बड़ा शब्द है - लेकिन यह सच है। यह स्वीकार करने में कोई शर्म नहीं है कि आप ऋण से जूझ रहे हैं क्योंकि यह एक अच्छे वित्तीय भविष्य के लिए सबसे आम खतरों में से एक है। लेकिन यह कुछ ऐसा है जिसका हमें सामना करना पड़ता है - और इसका सामना अपने वित्तीय पेशेवर की सहायता से सबसे अच्छा किया जा सकता है।

आज औसत अमेरिकी पर $28,900 का व्यक्तिगत ऋण है, जिसमें बंधक शामिल नहीं है - और कई लोगों पर इससे भी ज़्यादा है। और यह मत भूलिए कि आधे से ज़्यादा अमेरिकी ऋण से संबंधित किसी न किसी तरह की चिंता से पीड़ित हैं। जब ऋण हटा दिया जाता है, तो हम जीवन का अधिक पूर्ण और अधिक स्वतंत्र रूप से आनंद ले सकते हैं।

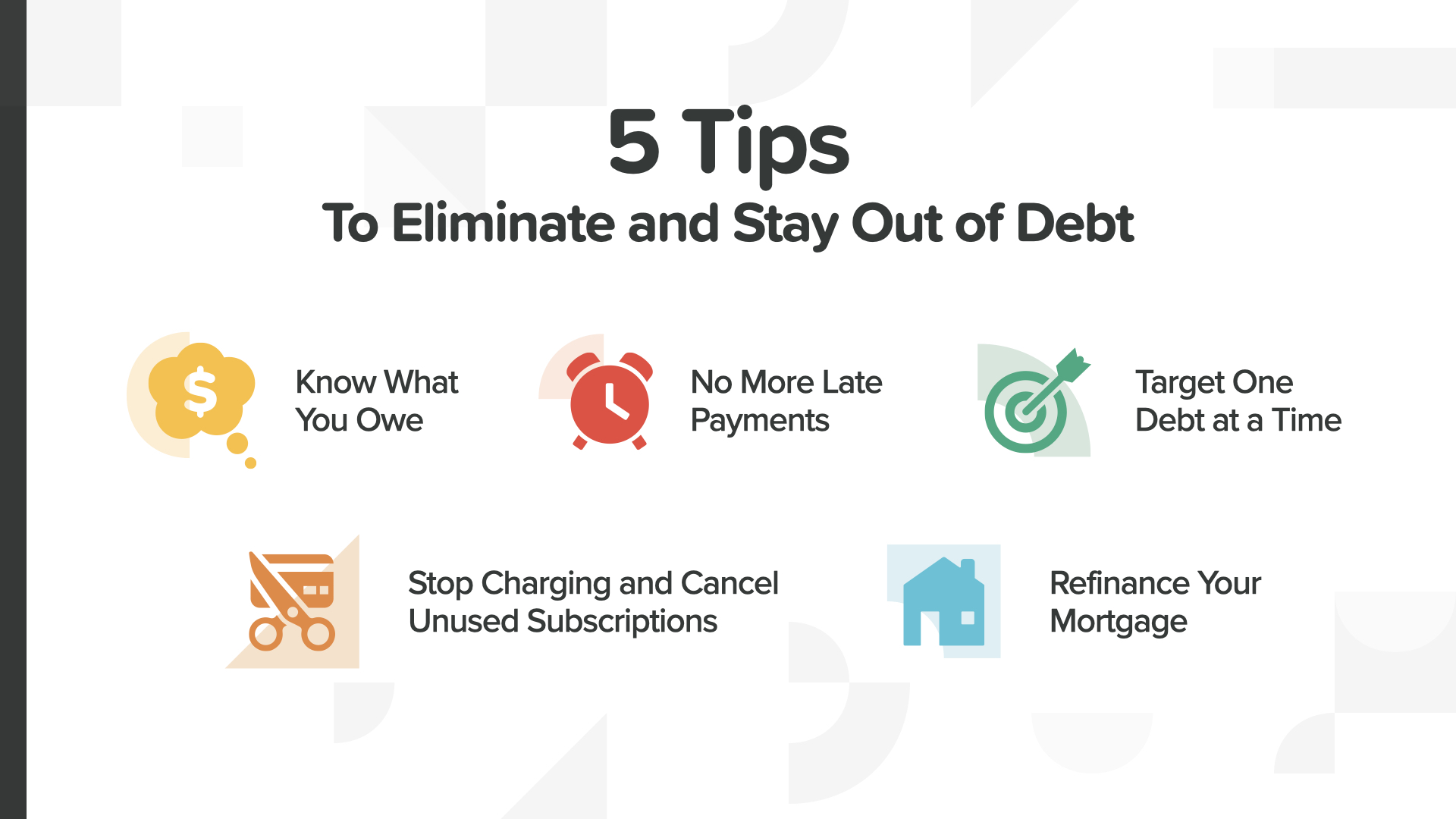

पिछले कुछ सालों में जो कुछ भी हुआ है, उससे हालात मुश्किल हो गए हैं, इसलिए कर्ज से बचने और उससे दूर रहने के लिए ये 5 सुझाव दिए गए हैं... जानें कि आप पर क्या बकाया है, अब देर से भुगतान न करें, एक बार में एक ही कर्ज चुकाएं, चार्ज करना बंद करें और अप्रयुक्त सदस्यता रद्द करें, और अपने बंधक को पुनर्वित्त करने पर विचार करें। आइए जानें कि आप पर क्या बकाया है से शुरू करते हुए प्रत्येक सुझाव पर गौर करें...

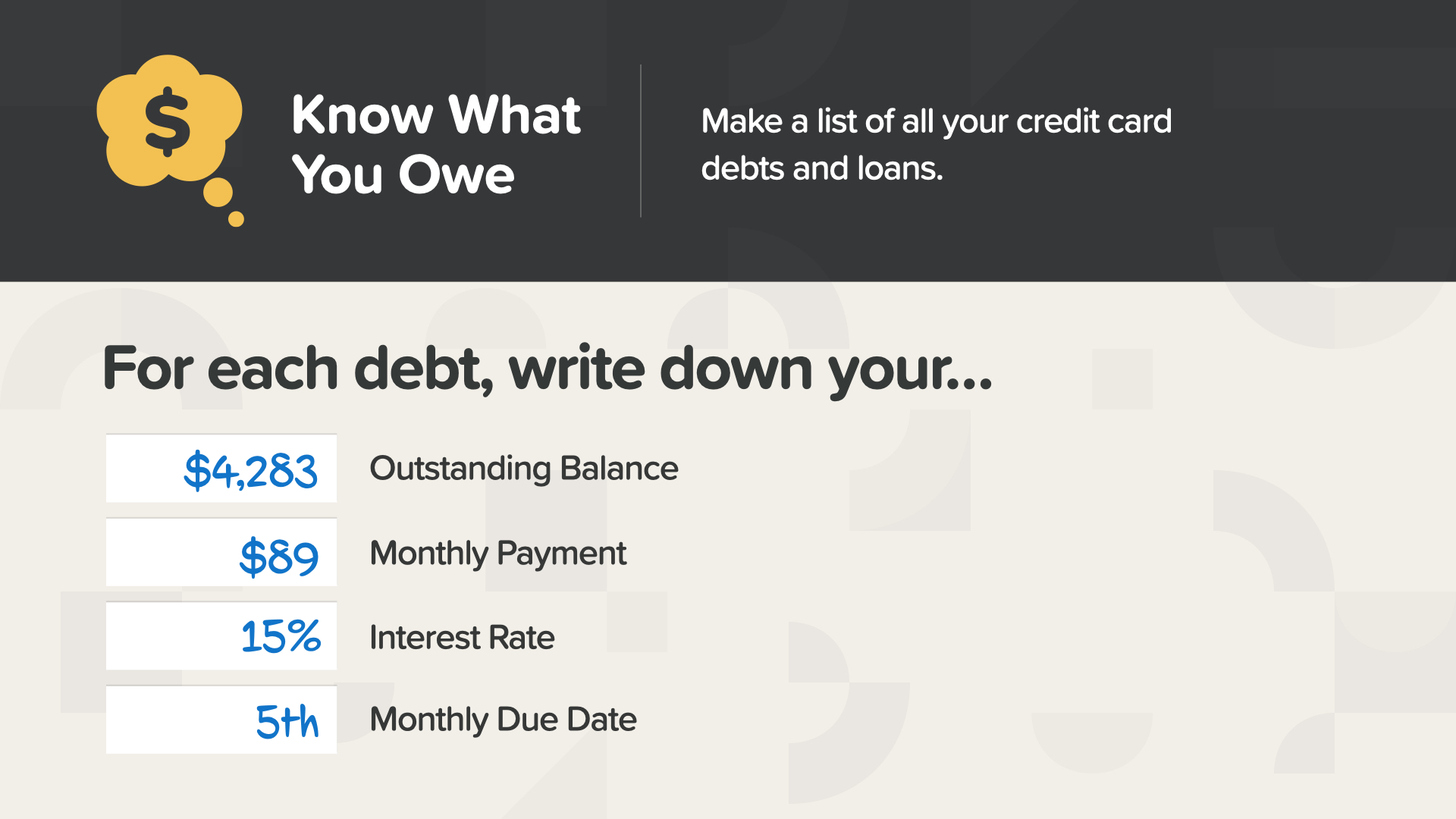

हमारा सुझाव है कि आप अपने सभी क्रेडिट कार्ड, ऋण और लोन की सूची बना लें। यह थकाऊ लग सकता है, लेकिन जब आपके पास यह जानकारी होगी तो आप बहुत बेहतर महसूस करेंगे। प्रत्येक ऋण के लिए, अपनी संख्या और तारीखें लिखें।

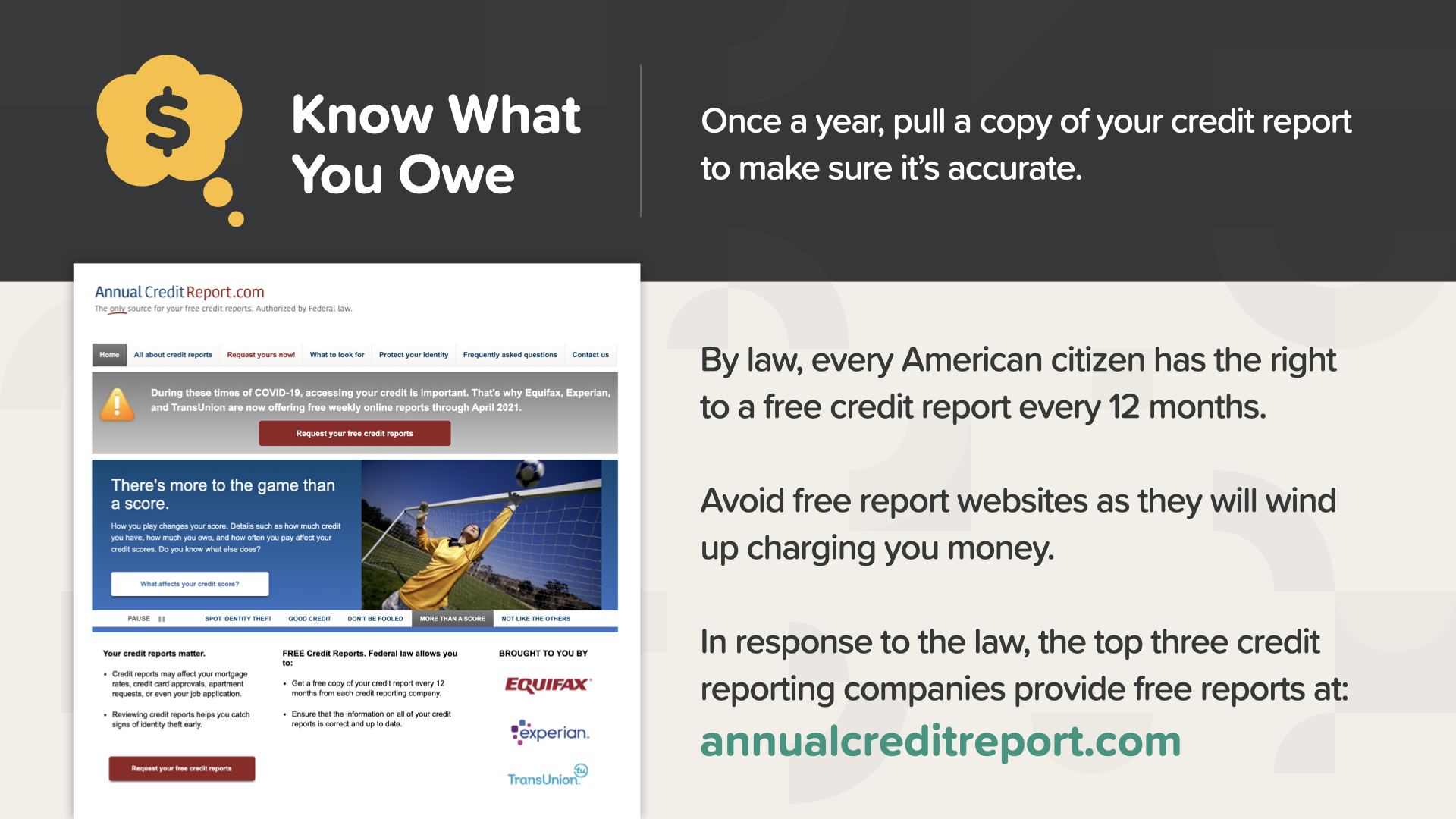

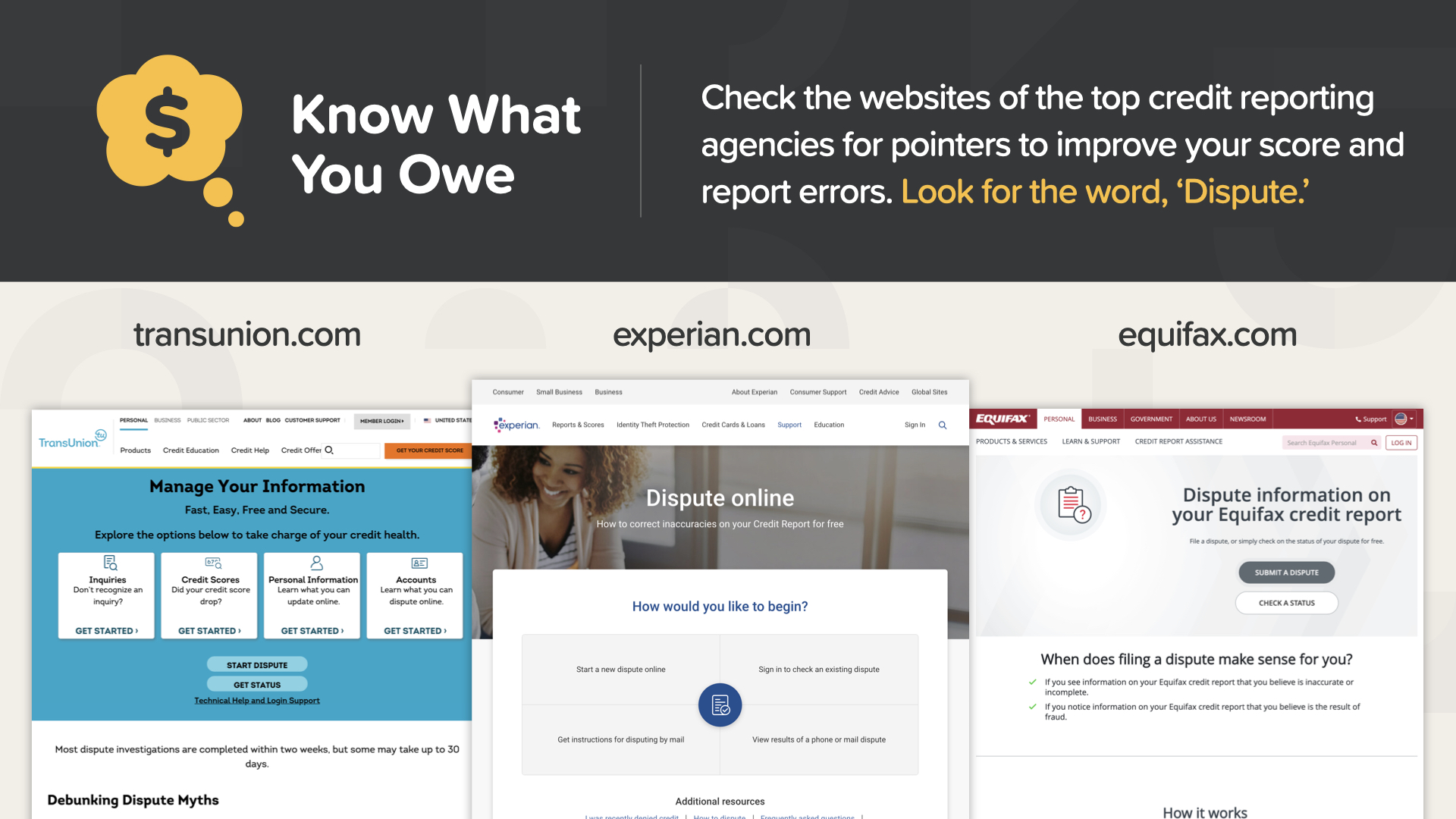

फिर, साल में एक बार अपनी क्रेडिट रिपोर्ट लें ताकि यह सुनिश्चित हो सके कि यह सटीक और अद्यतित है। कानून के अनुसार, हर अमेरिकी को हर 12 महीने में एक निःशुल्क क्रेडिट रिपोर्ट प्राप्त करने का अधिकार है। अपनी रिपोर्ट प्राप्त करने के लिए बस annualcreditreport.com पर जाएँ।

अपने स्कोर को बेहतर बनाने और त्रुटियों की रिपोर्ट करने के लिए सुझावों के लिए शीर्ष क्रेडिट रिपोर्टिंग एजेंसियों की वेबसाइट देखें। 'विवाद' शब्द देखें।

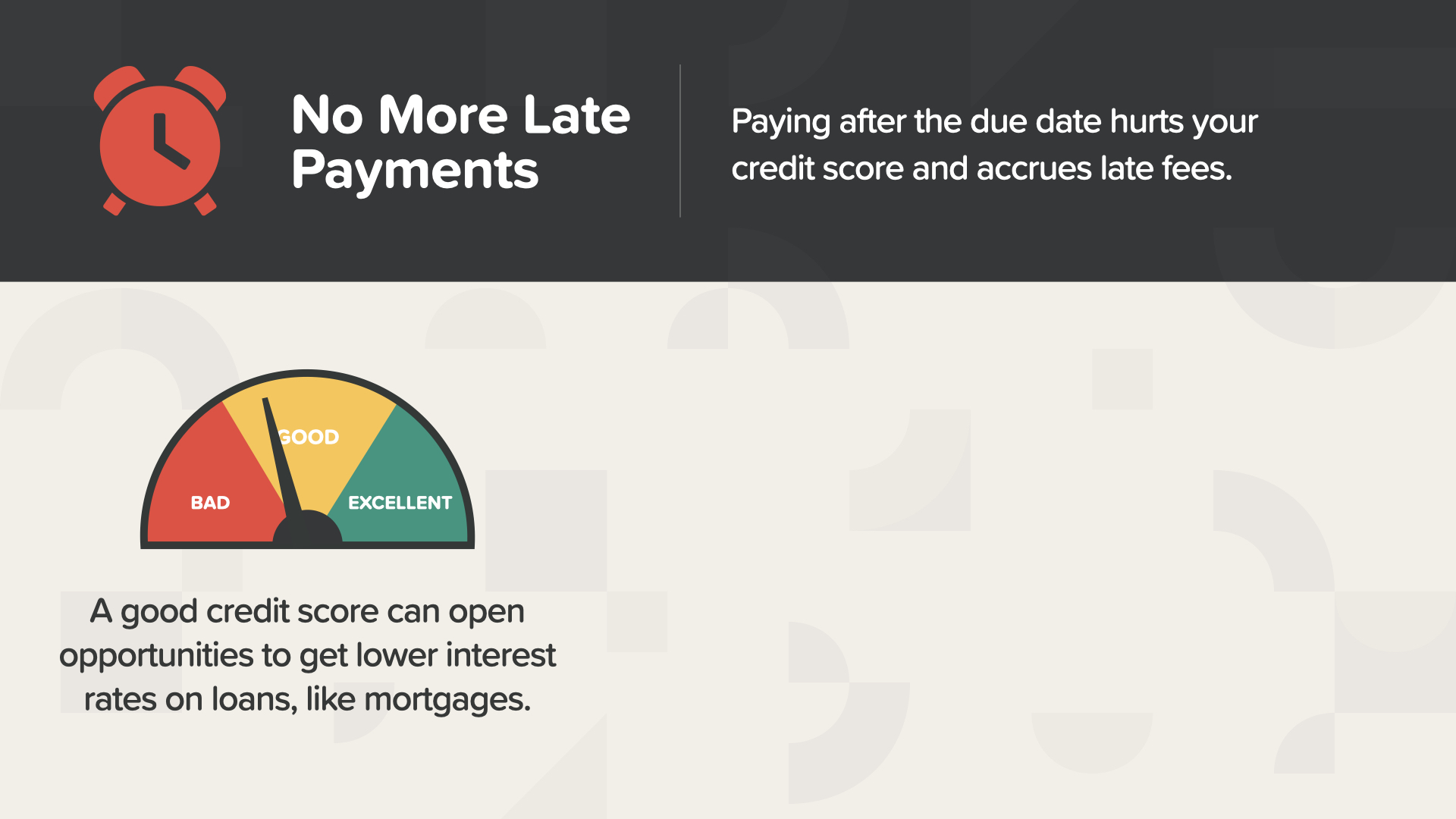

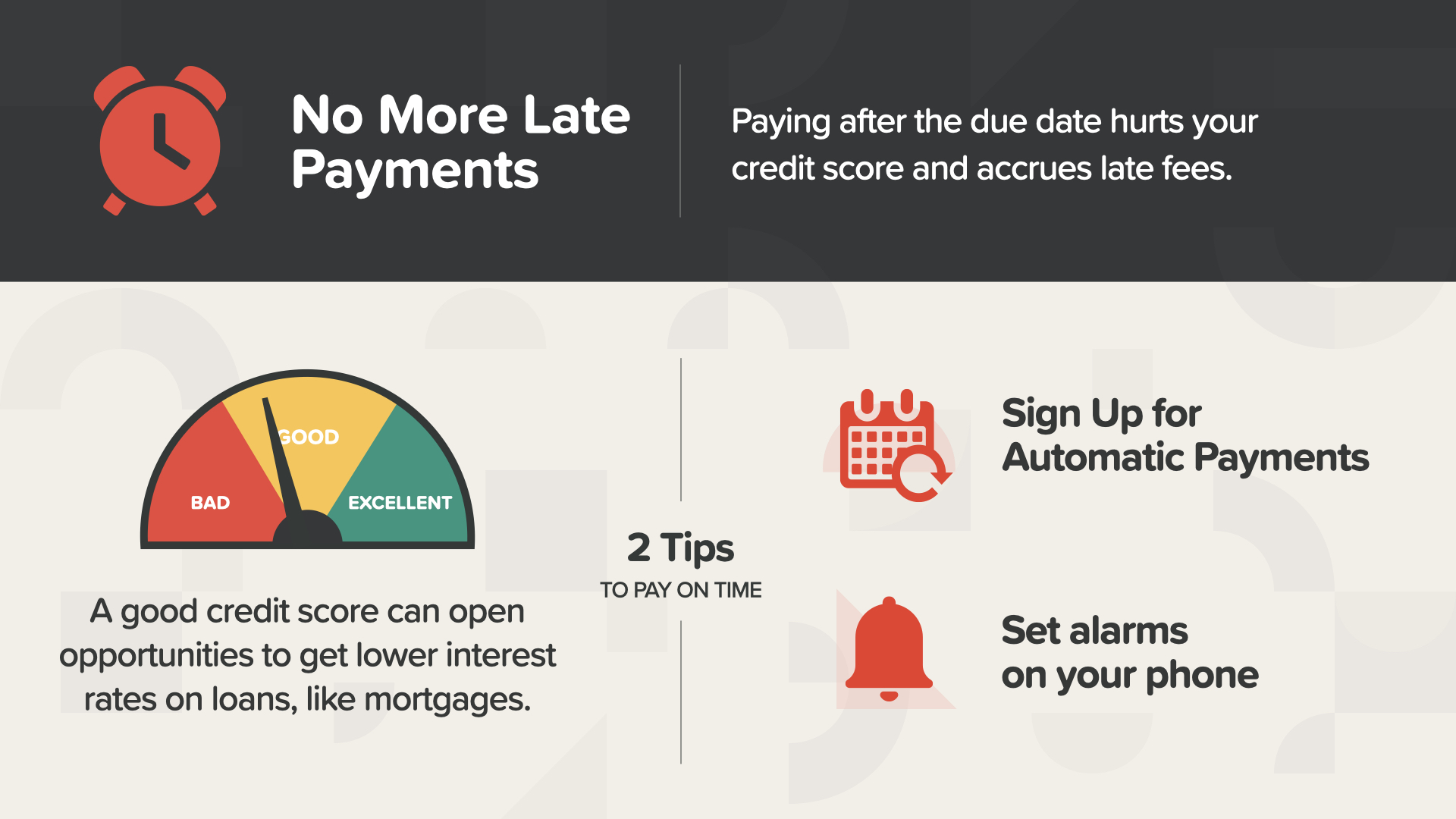

नियत तिथि के बाद भुगतान करने से आपका क्रेडिट स्कोर खराब होता है और विलंब शुल्क भी लग सकता है। एक अच्छा क्रेडिट स्कोर बंधक जैसे ऋणों पर कम ब्याज दर पाने के अवसर खोल सकता है।

समय पर भुगतान करने के लिए यहाँ 2 सुझाव दिए गए हैं। आपको स्वचालित भुगतान सेट करना चाहिए, और आपको अपने फ़ोन पर अलार्म सेट करने पर विचार करना चाहिए। यह सुनिश्चित करने के लिए कि आप कभी भी देर से भुगतान न करें, कुछ भी करें।

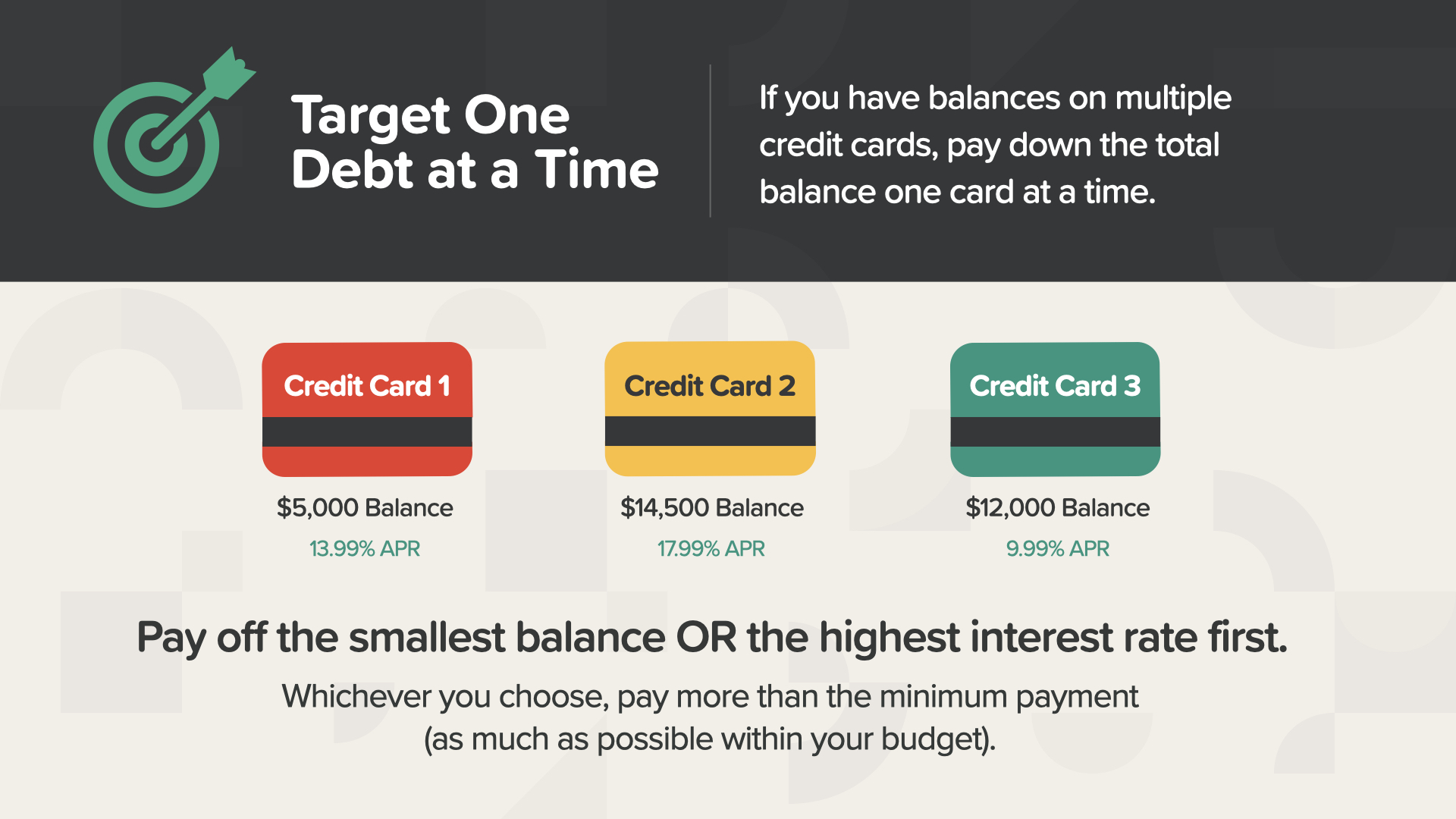

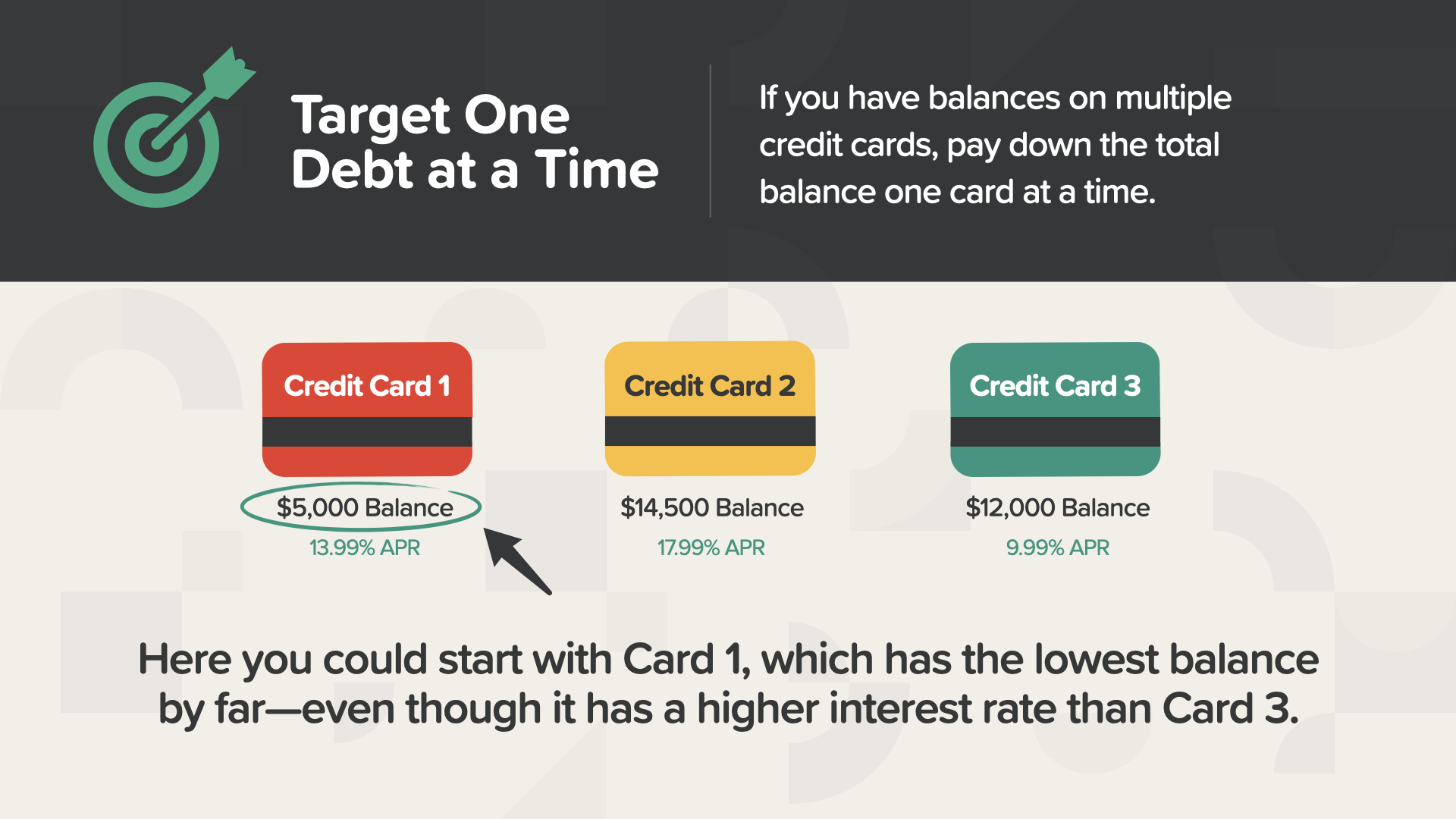

अगर आपके पास कई क्रेडिट कार्ड पर बैलेंस है, तो एक बार में एक कार्ड का पूरा बैलेंस चुकाएं। आपको सबसे कम बैलेंस - या - सबसे ज़्यादा ब्याज दर का भुगतान पहले करना चाहिए। आप जो भी चुनें, आपको न्यूनतम भुगतान से ज़्यादा और अपने बजट के भीतर जितना संभव हो उतना भुगतान करना चाहिए।

यहां, आप कार्ड 1 से शुरुआत कर सकते हैं, जिसमें अब तक का सबसे कम शेष है - भले ही इसकी ब्याज दर कार्ड 3 से अधिक है।

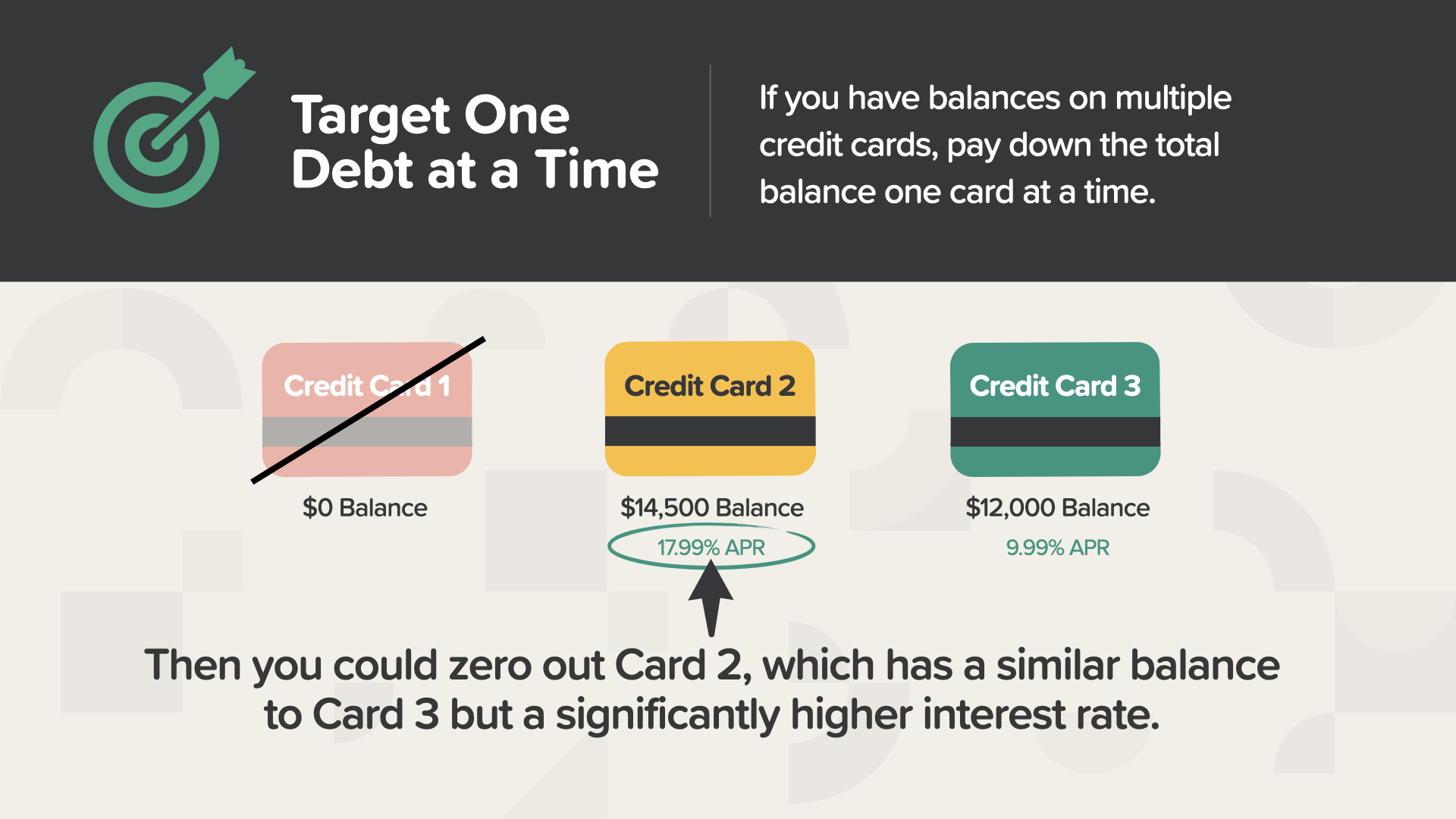

फिर आप कार्ड 2 को शून्य कर सकते हैं, जिसमें कार्ड 3 के समान शेष राशि है लेकिन ब्याज दर काफी अधिक है। यही कारण है कि आपके प्रत्येक ऋण के बारे में जानकारी लिखना इतना महत्वपूर्ण कदम है - ये निर्णय लेने से आपको गति बनाने में मदद मिलेगी क्योंकि आप एक-एक करके प्रत्येक को खत्म कर रहे हैं।

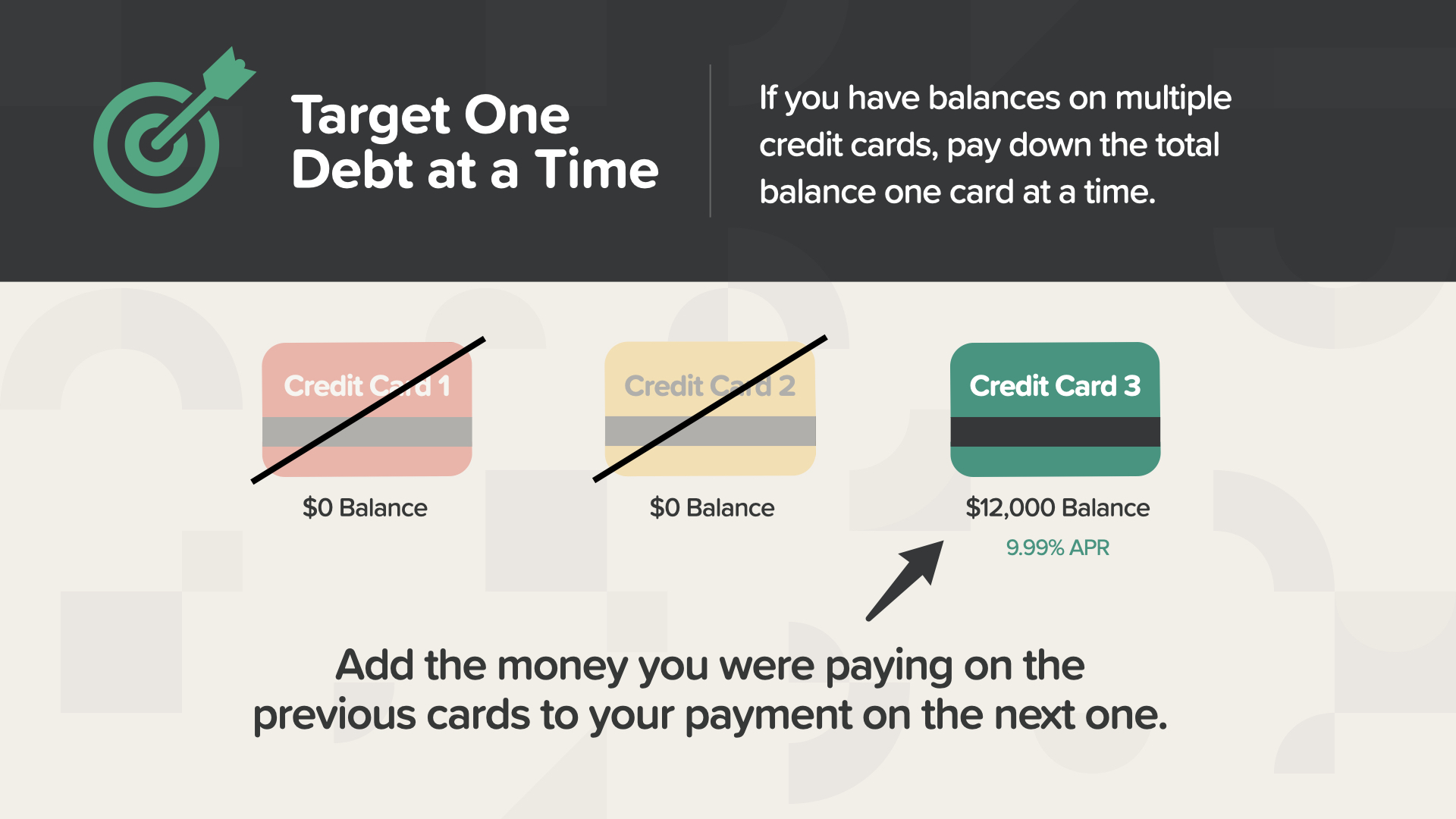

जैसे-जैसे आप प्रत्येक ऋण का भुगतान करते हैं, आप आय मुक्त करते हैं। लेकिन इसे बाहर खाने या नए जूते खरीदने पर खर्च न करें। इसका उपयोग ऋण उन्मूलन की गति बनाने के लिए करें, पिछले सभी कार्डों पर आप जो पैसा चुका रहे थे, उसे अगले कार्ड पर अपने भुगतान में जोड़कर। इससे आपके ऋण चुकाने की गति और उत्साह बढ़ेगा!

इस प्रक्रिया को तब तक दोहराएँ जब तक आप क्रेडिट कार्ड ऋण-मुक्त न हो जाएँ। आपका लक्ष्य शून्य शेष राशि रखना है, लेकिन याद रखें—क्रेडिट कार्ड खाते बंद न करें—क्रेडिट स्कोर के दृष्टिकोण से, भुगतान किए गए खातों को खुला रखना आम तौर पर बेहतर होता है।

बहुत से लोग अपने कार्ड को सुरक्षित स्थान पर रखकर क्रेडिट कार्ड के ऋण से दूर रहते हैं और पैसे चार्ज करना बंद कर देते हैं। क्रेडिट कार्ड के ऋण से दूर रहने का एक और तरीका है चेक कार्ड और मोबाइल पे का उपयोग करना जो आपके चेकिंग खाते के बैलेंस से पैसे निकालते हैं। साथ ही, ऑनलाइन वीडियो स्ट्रीमिंग सेवाओं जैसे डिजिटल सब्सक्रिप्शन को रद्द करने पर विचार करें जिनका आप ज़्यादा उपयोग नहीं करते हैं और उस पैसे को अपने ऋण भुगतान में लगाएँ।

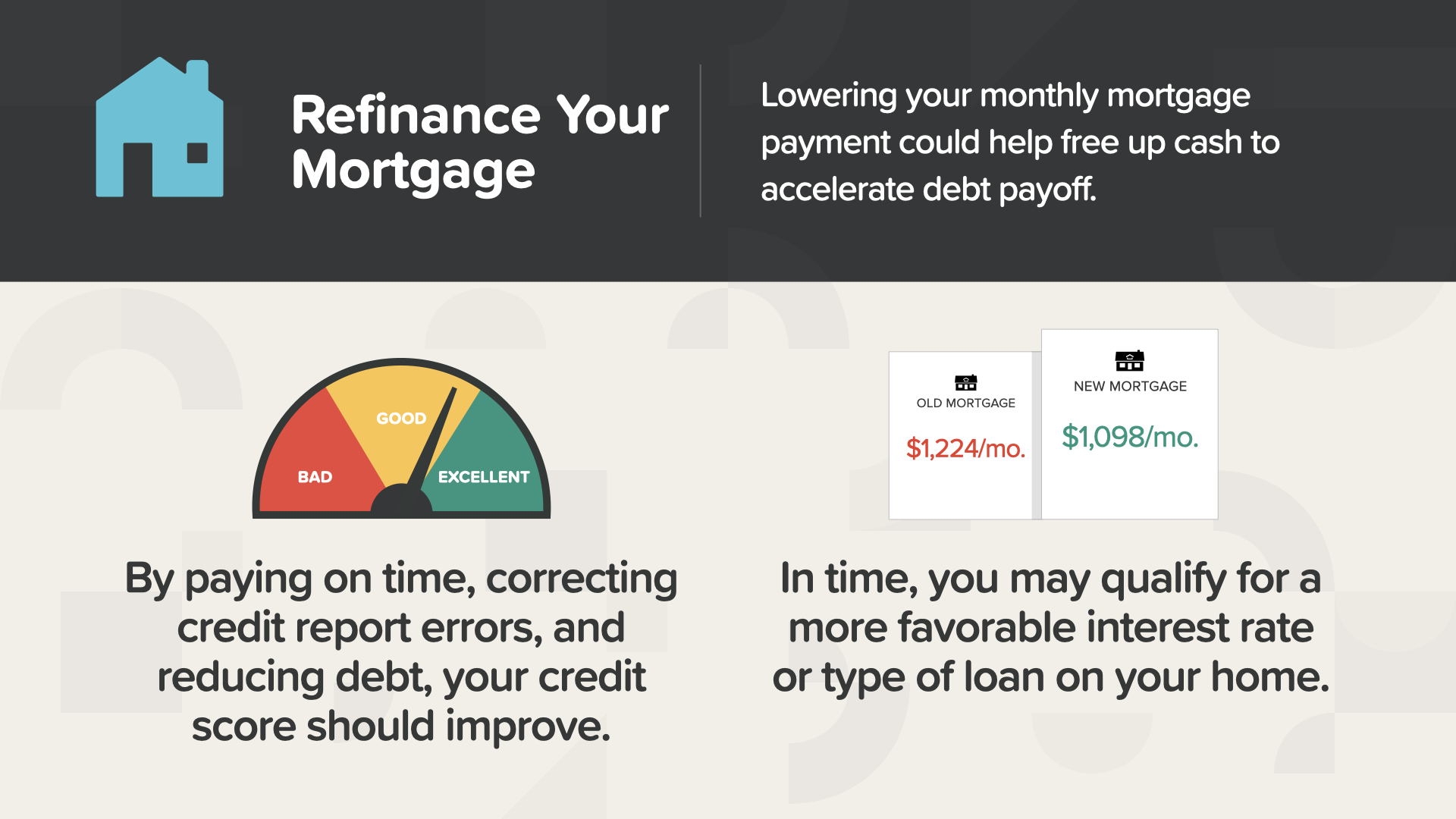

अपने मासिक बंधक भुगतान को कम करने का एक तरीका पुनर्वित्त पर विचार करना है, जो आपको अपने ऋण भुगतान में तेजी लाने के लिए नकदी मुक्त करने में मदद कर सकता है। समय पर भुगतान करने, क्रेडिट रिपोर्ट की त्रुटियों को ठीक करने और ऋण को कम करने से आपका क्रेडिट स्कोर बेहतर होना चाहिए। और समय के साथ, आप अपने घर पर अधिक अनुकूल ब्याज दर या ऋण के प्रकार के लिए अर्हता प्राप्त कर सकते हैं।

अपने नकदी प्रवाह को बढ़ाना मील का पत्थर #5 है। जबकि मूर्ख लोग इस बात पर शिकायत करते हैं कि हालात कितने तंग हैं, अमीर लोग इस बात की योजना बना रहे हैं कि कैसे अधिक नकदी प्रवाह को मुक्त किया जाए। इसका मतलब है अतिरिक्त आय अर्जित करने और अपने खर्चों को बेहतर ढंग से प्रबंधित करने के तरीके तलाशना। आइए जाँच करें कि यह कैसे किया जाए…

नकदी प्रवाह वह धन है जो आपके पास खर्च करने या बचाने के लिए उपलब्ध है। जब आप उचित सुरक्षा, अपना आपातकालीन कोष, और ऋण प्रबंधन पर ध्यान केंद्रित कर लेते हैं... तो आप अपनी आय बढ़ाने पर ध्यान केंद्रित करने के लिए तैयार हैं। अधिक आय आपके और आपके वित्तीय पेशेवर द्वारा की जा रही हर चीज को गति दे सकती है।

आप जॉर्ज की तरह महसूस कर सकते हैं - अपने बजट और वित्त के साथ पूरी तरह से फंस गए हैं - लेकिन वहाँ कई विकल्पों और विचारों के बारे में जानने के बाद, लगभग कोई भी व्यक्ति अटकाव से बाहर निकलने और अधिक नकदी प्रवाह बनाने का तरीका खोज सकता है। आइए अपने फायर-इन-द-होल चिली अवसरों को खोजने के द्वारा आपको अटकाव से बाहर निकालने के तरीकों पर नज़र डालें…

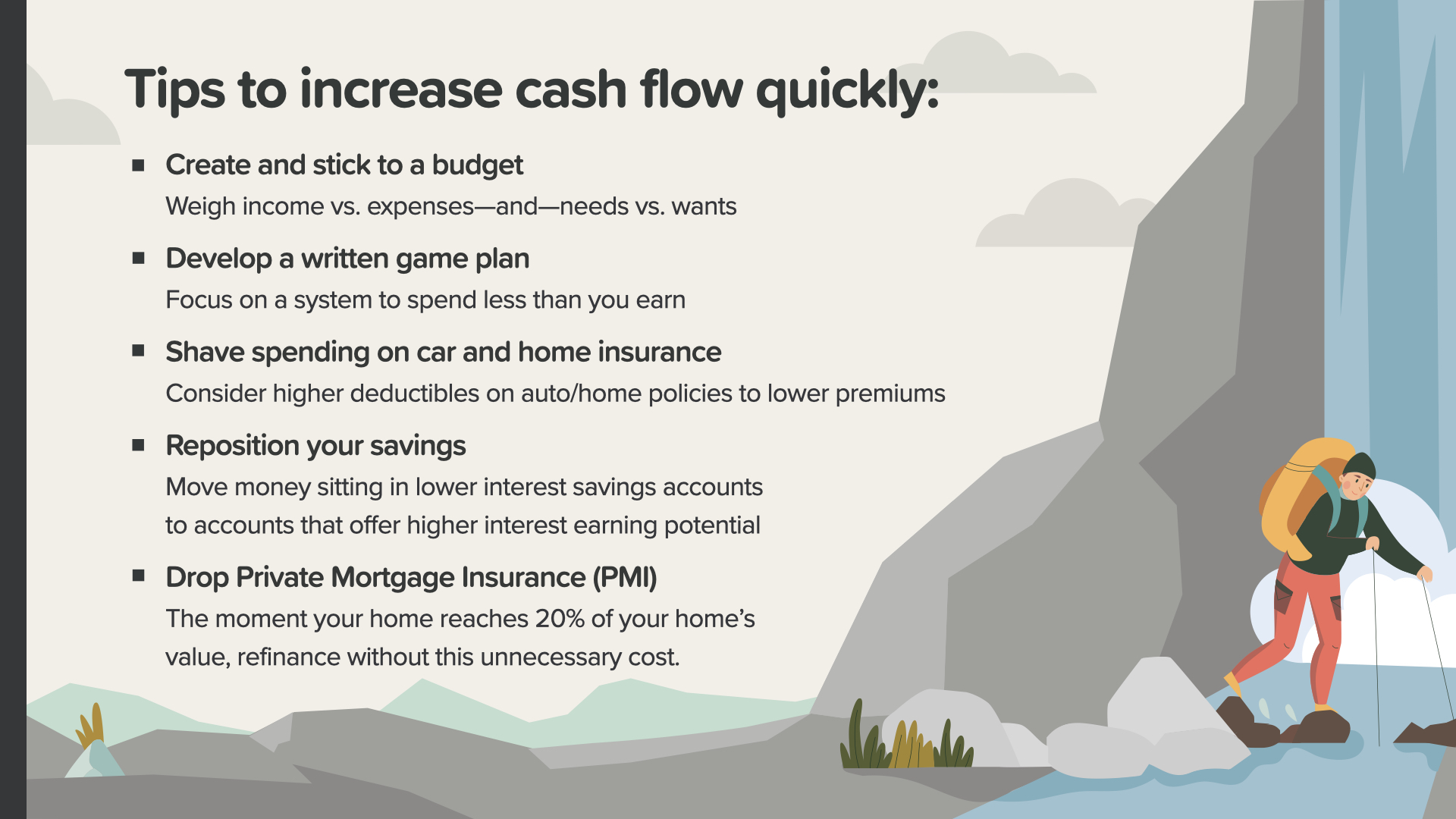

यहाँ कुछ चीजें बताई गई हैं जो आप अपने नकदी प्रवाह को बढ़ाने के लिए कर सकते हैं... - एक बजट बनाएं और उस पर टिके रहें - एक लिखित कार्य योजना बनाएं - कार और घर के बीमा जैसे खर्चों पर खर्च कम करें - अपनी बचत को फिर से व्यवस्थित करें - यदि आप योग्य हैं, तो अपने बंधक पर निजी बंधक बीमा (PMI) को हटा दें। हमेशा याद रखें, आपका वित्तीय पेशेवर आपको इन विचारों और अधिक के माध्यम से मार्गदर्शन करने में मदद कर सकता है।

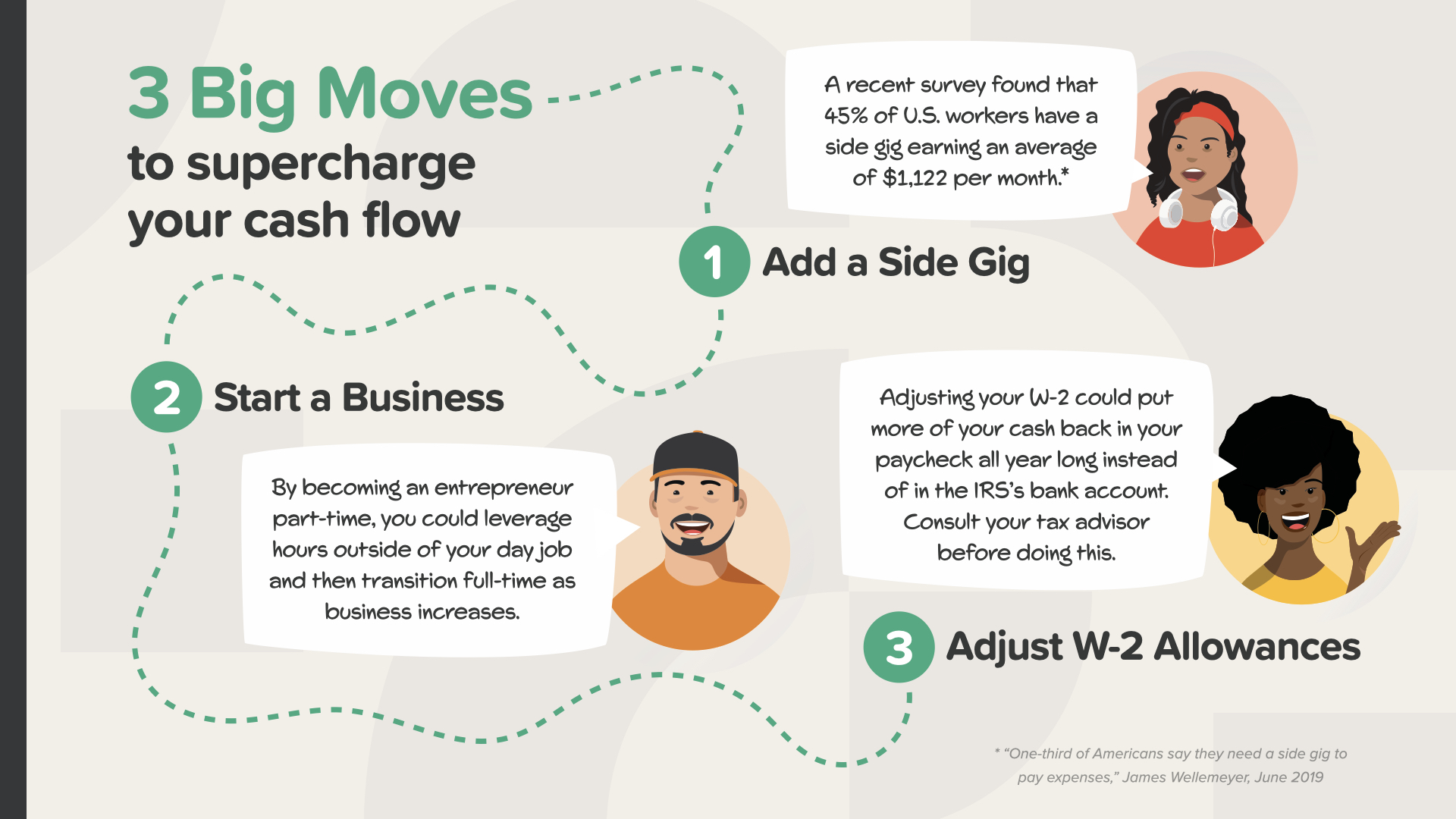

आपके नकदी प्रवाह को बढ़ाने के लिए 3 बड़े कदम हैं: आप एक साइड गिग जोड़ सकते हैं। अतिरिक्त आय अर्जित करना हमेशा कम खर्च करने की कोशिश करने की तुलना में आपके वित्तीय लक्ष्यों तक पहुँचने का एक तेज़ तरीका है। हाल ही में हुए एक सर्वेक्षण में पाया गया कि 45% अमेरिकी कर्मचारियों के पास एक साइड गिग है जिससे उन्हें औसतन $1,122 प्रति माह की कमाई होती है। शायद अब समय आ गया है कि आप भी इस काम में शामिल हो जाएँ। या शायद कोई व्यवसाय शुरू करें। कम लागत वाले व्यावसायिक अवसर मौजूद हैं। लोगों की कोई समस्या ढूँढ़ें और उसका समाधान करें। अंशकालिक उद्यमी बनकर, आप अपनी दिन की नौकरी के अलावा भी समय निकाल सकते हैं। जैसे-जैसे आपकी आय बढ़ती है, एक ऐसा क्षण जल्द ही आ सकता है जब आप एक कर्मचारी से पूर्णकालिक उद्यमी बन सकते हैं और आपके नकदी प्रवाह पर और भी अधिक नियंत्रण होगा। यह न भूलें कि आप अपने W-2 भत्तों को समायोजित कर सकते हैं। कुछ लोग हर साल एक बड़ा टैक्स रिफंड प्राप्त करने का जश्न मनाते हैं। अगर आप भी ऐसा ही सोचते हैं, तो इस पर विचार करें: अपने W-2 भत्तों को समायोजित करके, आपका ज़्यादा कैश IRS के बजाय पूरे साल आपके पेचेक में रह सकता है। लेकिन कोई भी बदलाव करने से पहले अपने टैक्स प्रोफेशनल से सलाह लें।

व्यवसाय शुरू करना आपके जीवन और आय पर कितना प्रभाव डाल सकता है? और, सेवानिवृत्ति के लिए आय बनाने के मामले में, यह आपकी बचत बढ़ाने से कैसे तुलना करता है? वेल्थ इक्विवेलेंसी एक उद्यमी बनकर नकदी प्रवाह बनाने के महत्व के लिए एक चौंकाने वाला परिप्रेक्ष्य और तर्क प्रदान करता है।

यहां बताया गया है कि धन समतुल्यता कैसे काम करती है... आपको एक ऐसे खाते में कितनी राशि रखनी होगी जो 5% वार्षिक रिटर्न अर्जित करता है ताकि व्यवसाय के स्वामित्व की कमाई क्षमता के बराबर हो?

अगर आप अपने खुद के व्यवसाय में हर महीने सिर्फ़ 1,000 डॉलर कमाते हैं, तो यह 5% खाते में 240,000 डॉलर होने के बराबर है। आपके लिए क्या होने की संभावना ज़्यादा है? 240,000 डॉलर की बचत करें या कोई नया व्यवसाय सीखें जो आपको हर महीने 1,000 डॉलर की आय बनाने में मदद करे? यह सबसे बेहतरीन उदाहरणों में से एक है जो मैंने देखा है कि पैसा वास्तव में कैसे काम करता है।

क्या होगा यदि आप अपने व्यवसाय की आय को प्रति माह $5,000 तक बढ़ाते हैं? आपको अपने व्यवसाय से मासिक आय के बराबर 5% ब्याज वाले खाते में $1.2 मिलियन रखने की आवश्यकता होगी। आप देखते हैं कि यह गणित को कैसे बदलता है? यही कारण है कि आप पैसे के बुनियादी ज्ञान के बिना लंबे समय तक एक सफल व्यवसाय के मालिक नहीं बन सकते हैं, जैसा कि हम आपको अभी दिखा रहे हैं।

जैसे-जैसे आपका व्यवसाय बढ़ता जाता है, यह और भी स्पष्ट होता जाता है कि ज़्यादातर लोग कभी भी इतना नहीं बचा पाते कि वे व्यवसाय बनाने की कमाई की शक्ति के करीब भी पहुँच सकें। यह वह सिद्धांत है जिस पर मैं चाहता हूँ कि आप मेरे साथ एक वित्तीय शिक्षक के रूप में भविष्य की खोज करने पर ध्यान केंद्रित करें। लोगों को यह सिखाने के अलावा कि पैसा कैसे काम करता है, हम लोगों को यह भी सिखाते हैं कि उद्यमिता कैसे काम करती है ताकि वे इस ज्ञान को वास्तव में एक ऐसा व्यवसाय बनाने में लागू कर सकें जो उनकी बचत से कहीं ज़्यादा कमा सके। ज्ञान शक्ति है, खासकर जब बात आपके पैसे और आय की हो।

हमारा मिशन अगले दशक में 20 मिलियन परिवारों को यह सिखाना है कि पैसा कैसे काम करता है। हम हर समुदाय में वित्तीय निरक्षरता को खत्म करने जा रहे हैं। यह एक बहुत बड़ा काम है और इसके लिए हज़ारों वित्तीय शिक्षकों की ज़रूरत होगी। हम ऐसे लोगों की तलाश कर रहे हैं जो हमें ये क्लास पढ़ाने में मदद करें। यहीं पर आप या आपका कोई परिचित मदद कर सकता है।

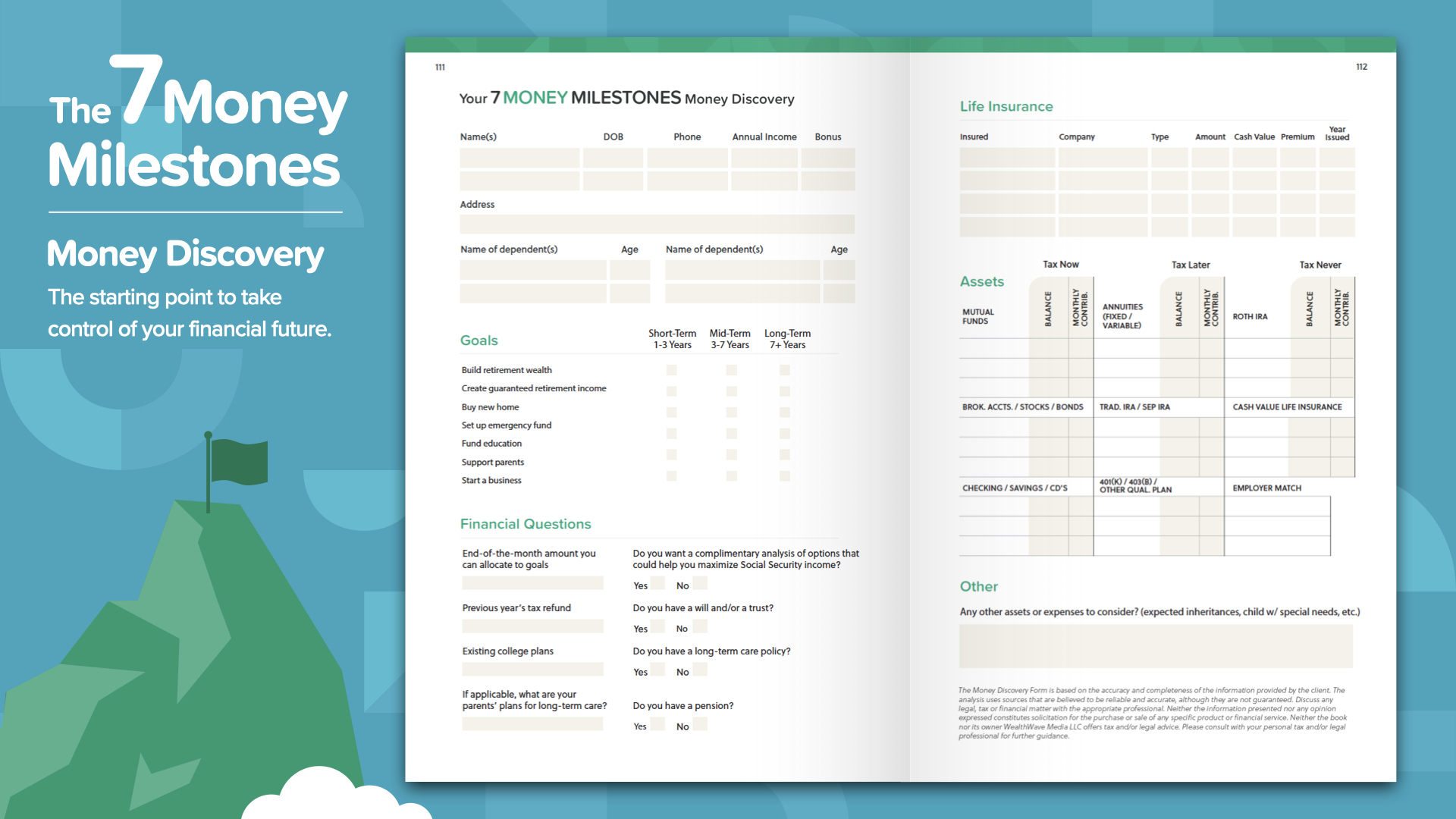

हम आज के ELEMENT के अंत में हैं। सोचें कि कौन सी अवधारणा आपको सबसे ज़्यादा पसंद आई। इसीलिए हमने वित्तीय निरक्षरता को मिटाने के इस मिशन पर काम शुरू किया। इस तरह आप अपने वित्त पर नियंत्रण करना शुरू करते हैं... हम इसे मनी डिस्कवरी कहते हैं। इस कोर्स में भाग लेने का एक हिस्सा यह है कि अगर आपके पास अभी तक कोई वित्तीय पेशेवर नहीं है तो हम आपकी मदद कर सकते हैं। यह आपके मोबाइल फोन पर ड्राइविंग दिशा-निर्देशों की तरह काम करता है - आपको बस दो संदर्भ बिंदुओं की ज़रूरत है: आप कहाँ हैं और आप कहाँ जाना चाहते हैं। यही बात आपके वित्तीय रोड मैप के लिए भी लागू होती है। किताब में मौजूद मनी डिस्कवरी आपको इसका ध्यान रखने में मदद कर सकती है।

अब जबकि आप हमारी ELEMENTS कक्षाओं में से किसी एक में शामिल हो चुके हैं, हमारे वित्तीय शिक्षक आपके साथ बैठने के लिए उपलब्ध हैं। सवाल यह है कि ये अवधारणाएँ आपके वित्तीय और आपके व्यक्तिगत नंबरों के साथ कैसे काम करती हैं? और जब कोई आपका मार्गदर्शन कर रहा हो, तो आप 7 मनी माइलस्टोन को कितनी तेज़ी से पूरा कर पाएँगे? आपकी चर्चा निजी, संक्षिप्त और विशेष रूप से आपके वित्तीय लक्ष्यों पर केंद्रित होगी। यदि आप रुचि रखते हैं, तो हमारे शिक्षक आपके नंबरों को क्रंच कर सकते हैं, सिफारिशें कर सकते हैं और आपको उपलब्ध सर्वोत्तम उत्पादों और सेवाओं तक पहुँच प्रदान कर सकते हैं। इस कक्षा के तुरंत बाद मुझे टेक्स्ट करें और आज ही अपने पैसे को काम पर लगाना शुरू करें।

अगर आपको आज जो सीखा वो पसंद आया और आप और भी जानना चाहते हैं, तो आप हमें Instagram पर HowMoneyWorks Official पर फ़ॉलो कर सकते हैं और ज़्यादा व्यावहारिक सुझाव और मददगार संसाधन पा सकते हैं। हम आपसे अगली बार मिलेंगे!