वसंत ऋतु की वर्षा प्रस्तुति

© 2024 वेल्थवेव। सभी अधिकार सुरक्षित।

वित्तीय साक्षरता माह के लिए हमारे विशेष कार्यक्रम में सभी का स्वागत है। आज, हम यहाँ केवल वित्तीय साक्षरता के बारे में बात करने के लिए नहीं हैं, बल्कि हमारी मनी बुक्स श्रृंखला की अवधारणाओं के साथ आपको वित्तीय शिक्षा प्रदान करने के लिए भी हैं। प्रत्येक पुस्तक अलग-अलग ज़रूरतों के लिए अद्वितीय दृष्टिकोण और उपकरण प्रदान करती है, लेकिन सभी एक लक्ष्य में एकजुट हैं: आपको वित्तीय शिक्षा देना जिससे आप वित्तीय रूप से साक्षर बन सकें।

सबसे पहले, हमारे पास अपनी साक्षरता बदलें, अपना जीवन बदलें। यह पुस्तक आपको उन महत्वपूर्ण कौशलों के बारे में जागरूक करती है जिन्हें अक्सर शिक्षा प्रणालियों में अनदेखा कर दिया जाता है, लेकिन वित्तीय नुकसान से बचने के लिए यह आवश्यक है। यह आपके जीवन में साक्षरता क्रांति शुरू करने के बारे में है, जिसमें आकर्षक कहानियों का उपयोग करके बात को स्पष्ट किया जाता है। आप आज ही मेरी वेबसाइट से यह निःशुल्क ईबुक डाउनलोड कर सकते हैं!

इसके बाद, HowMoneyWorks: Stop Being a Sucker जटिल वित्तीय अवधारणाओं को आकर्षक, समझने योग्य और कार्रवाई योग्य ज्ञान में सरल बनाता है। यह आपके पैसे के बारे में सोचने और उसे संभालने के तरीके को बदलने के लिए डिज़ाइन किया गया है, एक बार में एक पेज।

अंत में, HowMoneyWorks for Women: Take Control or Lose It महिलाओं के सामने आने वाली अनूठी वित्तीय चुनौतियों और अवसरों को संबोधित करता है। यह महिलाओं को जीवन के हर चरण में वित्तीय स्वतंत्रता और सुरक्षा प्राप्त करने के लिए सशक्त बनाता है।

साथ में, ये पुस्तकें ऐसे विषयों और कहानियों की एक विस्तृत श्रृंखला को कवर करती हैं जो प्रेरित और निर्देश देती हैं। वे वित्तीय साक्षरता के गहन प्रभाव को प्रदर्शित करती हैं और आपको न केवल यह दिखाती हैं कि आपको अपनी वित्तीय साक्षरता को बदलने की आवश्यकता क्यों है, बल्कि यह भी बताती हैं कि इसे कैसे करना है। यदि आप किसी भी पुस्तक की एक प्रति प्राप्त करने में रुचि रखते हैं, तो कार्यक्रम के बाद मुझसे संपर्क करें।

आइए अपने वित्तीय भविष्य को बदलने के लिए इस यात्रा की शुरुआत करें और सुनिश्चित करें कि आप जो विरासत छोड़ेंगे वह ज्ञान और वित्तीय सशक्तिकरण की विरासत होगी। क्या आप यह देखने के लिए तैयार हैं कि पैसा कैसे काम करता है यह सीखना आपके जीवन को कैसे बदल सकता है? आइए शुरू करते हैं!

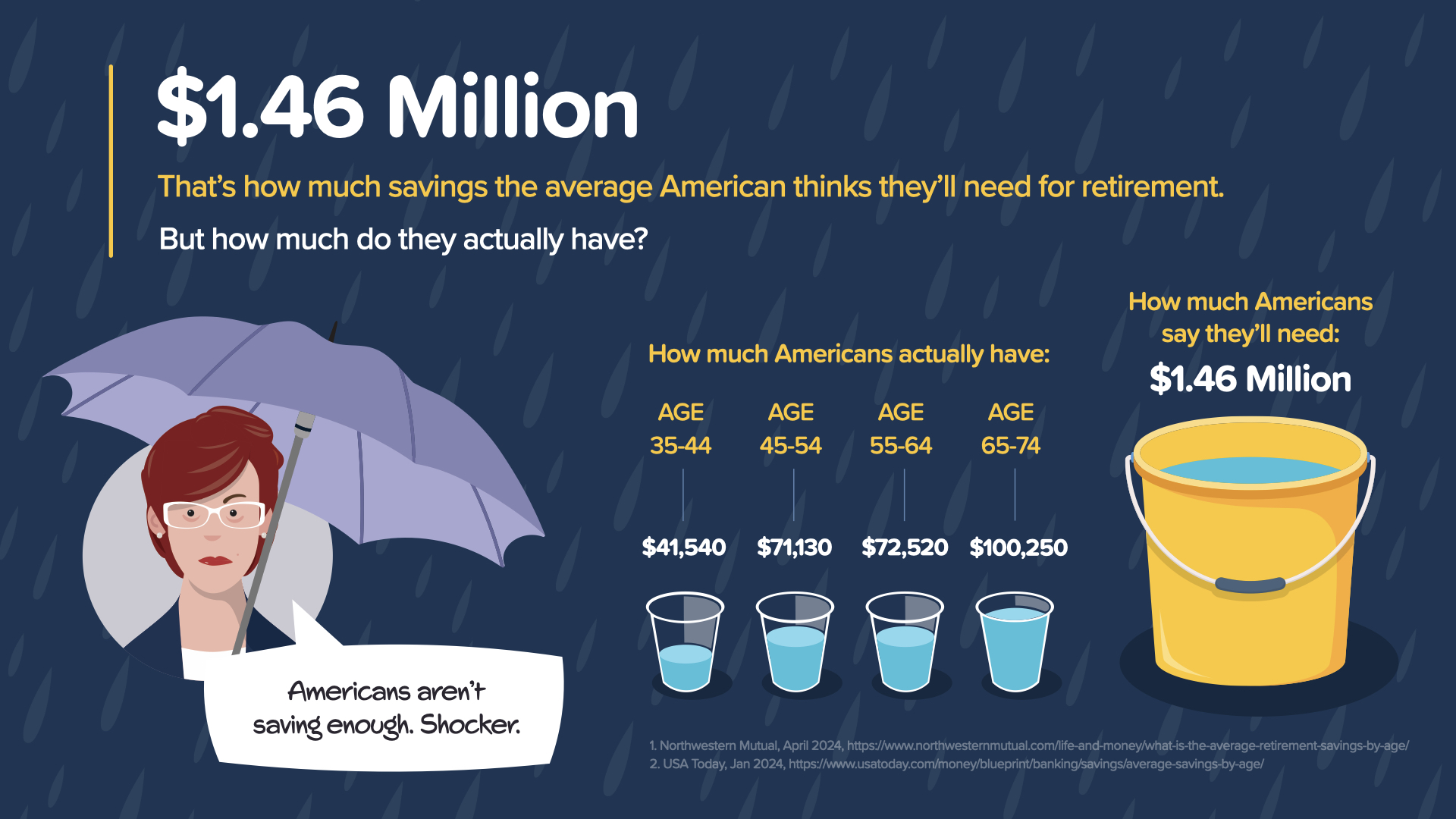

आइए रिटायरमेंट की अवधारणा से शुरुआत करें। हाल ही में किए गए एक अध्ययन के अनुसार, औसत अमेरिकी को आरामदायक रिटायरमेंट के लिए लगभग 1.46 मिलियन डॉलर की आवश्यकता होती है। हालांकि, डेटा से पता चलता है कि अधिकांश आयु समूहों के लिए वास्तविक बचत ज़रूरत से काफी कम है। उदाहरण के लिए, 35 से 44 वर्ष की आयु के व्यक्तियों ने औसतन केवल 41,540 डॉलर की बचत की है। इससे भी अधिक आश्चर्यजनक बात यह है कि जैसे-जैसे हम पारंपरिक रिटायरमेंट की आयु की ओर बढ़ रहे हैं, बचत में वृद्धि न्यूनतम है।

ऐसा क्यों हो सकता है? बच्चों को कॉलेज में भेजने या घर को बेहतर बनाने जैसी जीवन की घटनाएं वित्तीय लक्ष्यों को पीछे छोड़ सकती हैं। यह वित्तीय नियोजन में एक महत्वपूर्ण कमी की ओर इशारा करता है और बेहतर वित्तीय शिक्षा की तत्काल आवश्यकता को उजागर करता है। यह केवल अधिक बचत करने के बारे में नहीं है; यह अधिक समझदारी से बचत करने के बारे में है।

तो, आप अपने भविष्य के लिए इन संख्याओं को कैसे बदलना शुरू कर सकते हैं? इसकी शुरुआत चक्रवृद्धि ब्याज की शक्ति को समझने और उसका लाभ उठाने से होती है, जिस पर हम आगे चर्चा करेंगे। इसके अतिरिक्त, जीवन की बदलती परिस्थितियों के अनुसार समायोजन करने के लिए नियमित रूप से अपनी वित्तीय रणनीति पर पुनर्विचार करने से यह सुनिश्चित करने में मदद मिल सकती है कि आप आगे बढ़ने के लिए सबसे अच्छे रास्ते पर हैं।

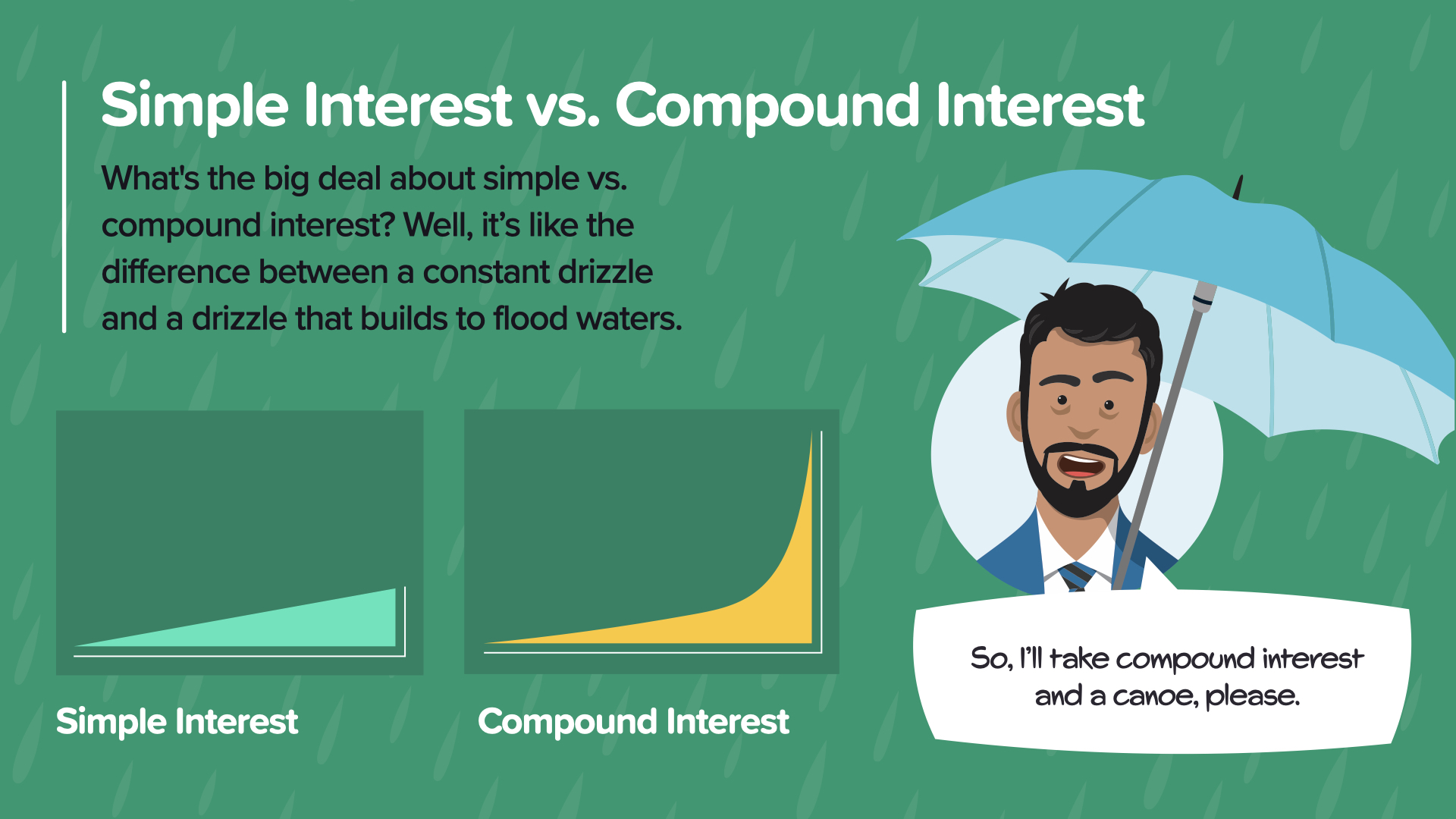

आइए साधारण ब्याज की तुलना में चक्रवृद्धि ब्याज के जादू के बारे में बात करते हैं। साधारण ब्याज को एक स्थिर, हल्की बारिश के रूप में कल्पना करें, जबकि चक्रवृद्धि ब्याज एक बारिश की तरह है जो समय के साथ तेज होकर आंधी में बदल जाती है।

हमारे मित्र टीजे कहते हैं, 'मैं चक्रवृद्धि ब्याज और एक डोंगी लूंगा, कृपया!' ऐसा इसलिए है क्योंकि चक्रवृद्धि ब्याज के साथ, आपका पैसा समय के साथ अपने आप बढ़ता है, जिससे आपकी संभावित बचत में उल्लेखनीय वृद्धि होती है। यहाँ मुख्य बात समय है। जल्दी शुरू करने से बहुत फर्क पड़ता है, जिससे आपके निवेश में तेजी से वृद्धि होती है।

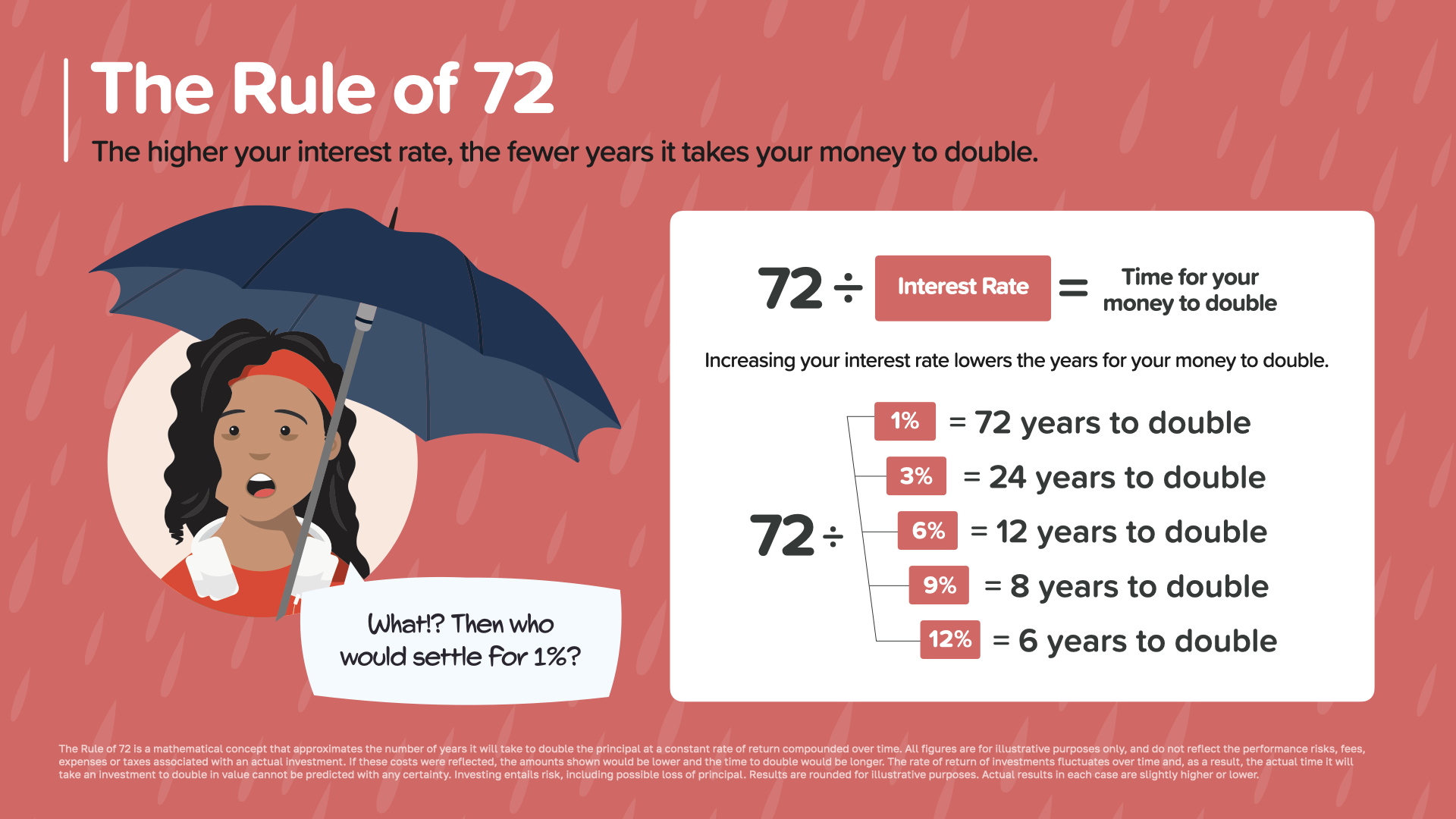

यह हमें एक बहुत ही सरल, लेकिन शक्तिशाली नियम की ओर ले जाता है जिसका उपयोग आप अपने पैसे के विकास के समय का अनुमान लगाने के लिए कर सकते हैं। आइए 72 के नियम को समझें, एक सीधा सूत्र जो आपको यह समझने में मदद करता है कि आपके पैसे को अलग-अलग रिटर्न दरों पर दोगुना होने में कितना समय लगता है।

72 का नियम, सरल शब्दों में, इस तरह काम करता है: 72 को अपनी ब्याज दर से भाग दें और पता करें कि आपके पैसे को दोगुना होने में लगभग कितने साल लगेंगे। उदाहरण के लिए, 1% ब्याज पर, पैसे को दोगुना होने में 72 साल लगते हैं, लेकिन 12% पर, इसमें केवल 6 साल लगते हैं! यह नियम रिटर्न की विभिन्न दरों की प्रभावशीलता को मापने का एक त्वरित और आसान तरीका है।

अपने आप से पूछें, ‘मेरा पैसा अभी कहाँ है? यह कितनी तेज़ी से बढ़ रहा है?’ यह नियम आपको तेज़ी से विकास के लिए अपने फंड को कहाँ लगाना है, इस बारे में बेहतर निर्णय लेने में मदद कर सकता है। यह एक सरल लेकिन शक्तिशाली उपकरण है जो संभव होने पर उच्च ब्याज दरों की तलाश करने के महत्व को रेखांकित करता है।

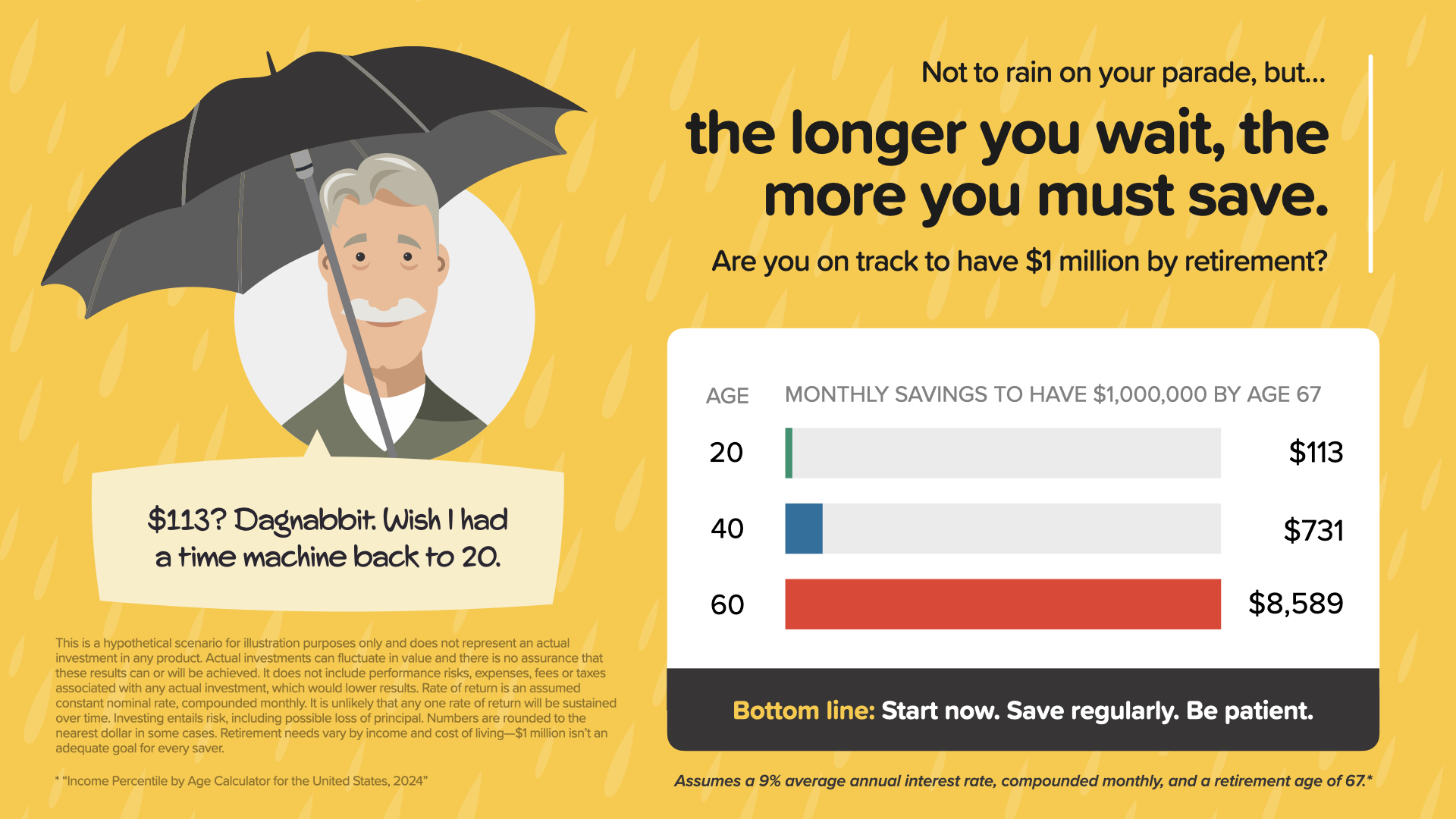

चलिए आपकी खुशी में खलल नहीं डालते, लेकिन रिटायरमेंट के लिए बचत करने का मतलब है कि आपको बाद में बहुत ज़्यादा बचत करनी होगी। उदाहरण के लिए, अगर आप 20 साल की उम्र में बचत करना शुरू करते हैं, तो आपको 67 साल की उम्र तक 1 मिलियन डॉलर तक पहुँचने के लिए हर महीने 113 डॉलर अलग रखने होंगे। लेकिन अगर आप 60 साल की उम्र तक इंतज़ार करते हैं, तो यह रकम हर महीने 8,589 डॉलर हो जाती है!

निष्कर्ष? अभी से शुरुआत करें, नियमित रूप से बचत करें और धैर्य रखें। जब धन संचय करने की बात आती है तो समय आपका सबसे बड़ा सहयोगी होता है। आइए सुनिश्चित करें कि आप अनावश्यक तनाव के बिना अपने रिटायरमेंट लक्ष्यों को पूरा करने के लिए सही रास्ते पर हैं।

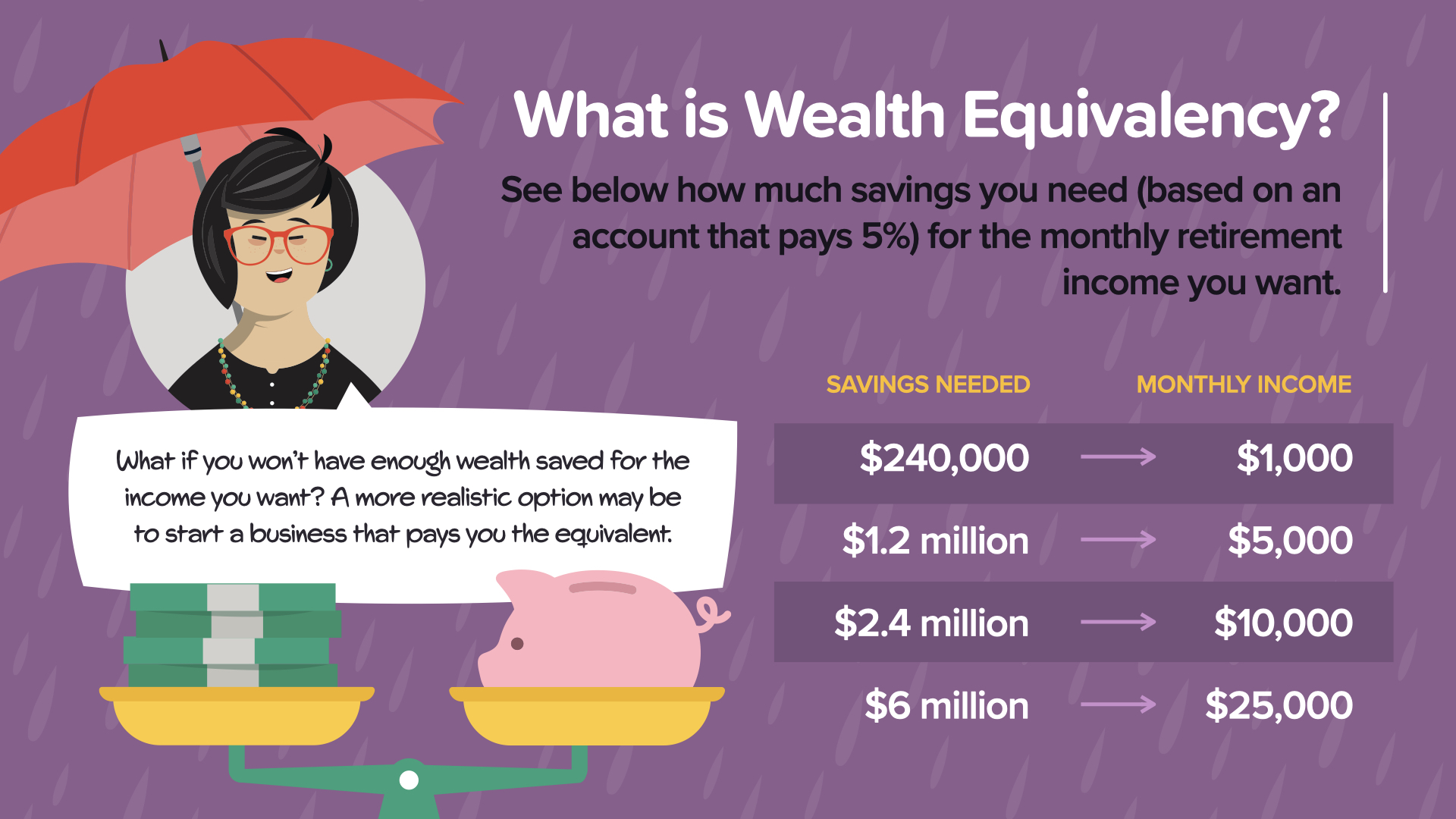

जैसा कि हमने पिछली स्लाइड में चर्चा की थी, रिटायरमेंट तक अपने वित्तीय लक्ष्यों तक पहुँचने के लिए 'जितना अधिक आप प्रतीक्षा करेंगे, उतना ही अधिक आपको बचत करनी होगी'। अब, आइए धन समतुल्यता की अवधारणा के साथ इस पर विस्तार से विचार करें, ताकि यह देखा जा सके कि अपनी इच्छित मासिक सेवानिवृत्ति आय प्राप्त करने के लिए, निरंतर रिटर्न दर को ध्यान में रखते हुए, आपको कितनी बचत करने की आवश्यकता होगी।

उदाहरण के लिए, 5% प्रति वर्ष ब्याज देने वाले खाते के साथ:

240,000 डॉलर की बचत से 1,000 डॉलर की मासिक आय हो सकती है।

1.2 मिलियन डॉलर की बचत से प्रत्येक माह लगभग 5,000 डॉलर की आय होगी।

2.4 मिलियन डॉलर की बचत से प्रत्येक माह लगभग 10,000 डॉलर की आय होगी।

और 6 मिलियन डॉलर की बचत से प्रति माह 25,000 डॉलर की महत्वपूर्ण आय हो सकती है।

लेकिन, क्या होगा अगर आपकी बचत के अनुमानों की वास्तविकता यह संकेत देती है कि आप अपनी इच्छित आय को पूरा करने के लिए पर्याप्त धन जमा नहीं कर पाएँगे? यह कई लोगों के लिए एक वास्तविक चिंता का विषय है, और यह हमें पारंपरिक बचत के लिए वैकल्पिक रणनीतियों पर विचार करने के लिए प्रेरित करता है।

एक प्रभावी रणनीति व्यवसाय शुरू करना हो सकती है। उद्यमिता एक महत्वपूर्ण आय प्रदान कर सकती है जो न केवल पूरक हो सकती है बल्कि संभवतः पारंपरिक तरीकों से आप जो बचत कर सकते हैं उससे अधिक हो सकती है। व्यवसाय शुरू करने से न केवल आय बल्कि पूंजी मूल्य में भी वृद्धि करके आपके वित्तीय परिदृश्य को बदला जा सकता है - एक ऐसी संपत्ति जो समय के साथ काफी बढ़ सकती है।

यह उद्यमी दृष्टिकोण आपकी आय के बारे में सक्रिय होने की आवश्यकता के साथ संरेखित है। यह आपकी आय धाराओं में विविधता लाता है और भविष्य के लिए अतिरिक्त सुरक्षा बनाता है। जैसा कि हम इस पर चर्चा करते हैं, अपने जुनून, कौशल और बाजार के अवसरों के बारे में सोचें। क्या कोई ऐसा व्यवसायिक विचार हो सकता है जो न केवल आपको उत्साहित करे बल्कि आपके वित्तीय भविष्य को सुरक्षित करने में भी मदद कर सके?

जबकि पारंपरिक बचत आवश्यक है, इसे उद्यमिता जैसी गतिशील आय-उत्पादक गतिविधियों के साथ जोड़ना आपकी सेवानिवृत्ति के लिए वित्तीय लक्ष्यों को प्राप्त करने और यहां तक कि उन्हें पार करने की कुंजी हो सकती है।

वित्तीय सुरक्षा और स्वतंत्रता के शिखर पर पहुँचना सिर्फ़ एक यात्रा नहीं है - यह एक चढ़ाई है जिसके लिए तैयारी, मार्गदर्शन और दृढ़ता की आवश्यकता होती है। आज, मैं आपके साथ सिद्ध कदमों को साझा करूँगा जो आपको शीर्ष पर पहुँचा सकते हैं। इन कदमों का विवरण हमारी पुस्तक, हाउमनीवर्क्स: स्टॉप बीइंग ए सकर में दिया गया है, जिसे मैं आपको गहराई से समझने के लिए पढ़ने के लिए प्रोत्साहित करता हूँ।

वित्तीय शिक्षा - सब कुछ ज्ञान से शुरू होता है। जितना अधिक आप जानते हैं, उतने ही बेहतर निर्णय आप ले सकते हैं। बुनियादी वित्तीय अवधारणाओं को समझना वह आधार है जिस पर अन्य सभी कदम बनाए जाते हैं।

उचित सुरक्षा - इससे पहले कि आप धन संचय करना शुरू करें, आपको अपनी मौजूदा संपत्ति की सुरक्षा करनी होगी। इसका मतलब है कि जीवन की अप्रत्याशित घटनाओं से बचने के लिए उचित बीमा होना।

आपातकालीन निधि - यह आपकी वित्तीय सुरक्षा जाल है। नौकरी छूटने या चिकित्सा संबंधी आपात स्थितियों जैसे अचानक वित्तीय झटकों से खुद को बचाने के लिए कम से कम तीन से छह महीने के जीवन-यापन के खर्च के बराबर बचत करने का लक्ष्य रखें।

ऋण प्रबंधन - उच्च ब्याज दर वाला ऋण आपके वित्तीय विकास को बाधित कर सकता है। ऋण का प्रबंधन करना और उसे खत्म करना सीखना संसाधनों को मुक्त करने के लिए महत्वपूर्ण है, जिन्हें आपकी बचत की ओर निर्देशित किया जा सकता है।

नकदी प्रवाह - अपने नकदी प्रवाह को समझना और प्रभावी ढंग से प्रबंधित करना यह सुनिश्चित करता है कि आप अपनी आय से अधिक खर्च नहीं कर रहे हैं और अपने वित्तीय लक्ष्यों के लिए धन आवंटित कर रहे हैं।

धन संचय करें - एक बार नींव रख देने के बाद, ऐसी संपत्तियाँ जमा करने पर ध्यान दें जो समय के साथ बढ़ेंगी। इसमें यह समझदारी भरा निर्णय लेना शामिल है कि आप अपना पैसा कहाँ लगाएँ और अपनी आय के स्रोतों का लाभ उठाकर अपनी संपत्ति बढ़ाएँ।

धन की रक्षा करें - अपने धन की रक्षा करना उतना ही महत्वपूर्ण है जितना कि इसे बनाना। इसमें करों, संपत्ति के मुद्दों के लिए रणनीतिक योजना बनाना और यह सुनिश्चित करना शामिल है कि आपका धन आर्थिक उतार-चढ़ाव और व्यक्तिगत जीवन में होने वाले बदलावों का सामना कर सके।

हमारी किताब के एक प्रिय पात्र हेक्टर ने इसे सबसे अच्छे ढंग से व्यक्त किया है जब वह कहता है, ‘ये मील के पत्थर सिद्ध कार्यों की बौछार हैं। बस अब शुरुआत करनी है।’ वास्तव में, ऊपर से देखने जैसा दृश्य और कुछ नहीं है!

याद रखें, इनमें से प्रत्येक चरण के बारे में हमारी पुस्तक, हाउमनीवर्क्स: स्टॉप बीइंग ए सकर में विस्तार से बताया गया है। मैं आपको आज ही इसकी एक प्रति मंगवाने और वित्तीय स्वतंत्रता की ओर अपनी चढ़ाई शुरू करने के लिए प्रोत्साहित करता हूँ।

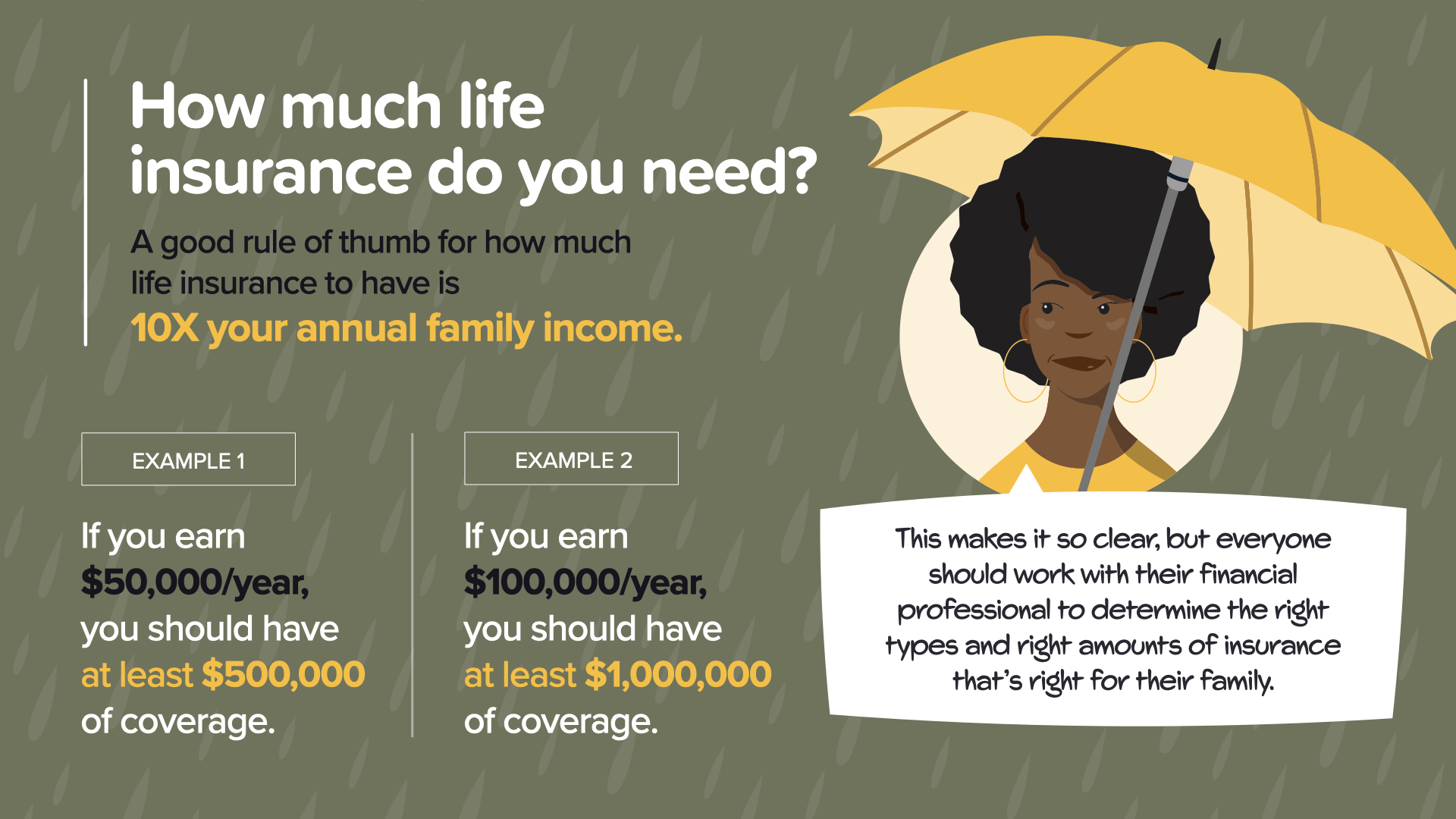

जीवन बीमा वित्तीय सुरक्षा का एक महत्वपूर्ण घटक है, फिर भी हम में से कई लोग इस बात को लेकर अनिश्चित हैं कि कितना कवरेज पर्याप्त है। शुरुआत करने के लिए एक उपयोगी दिशानिर्देश यह है कि जीवन बीमा कवरेज आपके वार्षिक पारिवारिक आय का 10 गुना होना चाहिए। यह सामान्य नियम यह सुनिश्चित करने में मदद करता है कि अप्रत्याशित त्रासदी की स्थिति में, आपके परिवार की वित्तीय ज़रूरतें पूरी होंगी और वे अपना जीवन स्तर बनाए रख सकेंगे।

उदाहरण के लिए:

यदि आप प्रति वर्ष 50,000 डॉलर कमाते हैं, तो आपको कम से कम 500,000 डॉलर का जीवन बीमा कवरेज लेने पर विचार करना चाहिए।

इसी प्रकार, यदि आपकी वार्षिक आय 100,000 डॉलर है, तो कम से कम 1,000,000 डॉलर का कवरेज उचित होगा।

यह गणना जीवन बीमा के बारे में सोचने के लिए एक स्पष्ट प्रारंभिक बिंदु प्रदान करती है, लेकिन यह बातचीत की शुरुआत मात्र है। जैसा कि हमारा किरदार डाना सलाह देता है, 'इससे यह बात बहुत स्पष्ट हो जाती है, लेकिन हर किसी को अपने वित्तीय पेशेवर के साथ मिलकर अपने परिवार के लिए सही प्रकार और सही मात्रा में बीमा का निर्धारण करना चाहिए।'

अपने जीवन बीमा को अपनी विशिष्ट परिस्थितियों के अनुसार ढालना महत्वपूर्ण है। कवरेज की सही राशि निर्धारित करने में आपकी आयु, स्वास्थ्य, वित्तीय दायित्व, भविष्य के लक्ष्य और आश्रितों की ज़रूरतों जैसे कारकों पर विचार किया जाना चाहिए। वित्तीय पेशेवर से परामर्श करने से आपको इन कारकों को समझने में मदद मिल सकती है ताकि यह सुनिश्चित हो सके कि आप और आपके प्रियजन पर्याप्त रूप से सुरक्षित हैं।

याद रखें, जीवन बीमा का मतलब सिर्फ़ कर्ज या अंतिम संस्कार के खर्चों को कवर करना नहीं है - यह आपके परिवार के लिए वित्तीय भविष्य को सुरक्षित करने और मन की शांति प्रदान करने के बारे में है। आइए इस बुनियादी ज्ञान को लें और चर्चा करें कि आप इसे कैसे लागू कर सकते हैं ताकि आप अपने दीर्घकालिक वित्तीय रणनीति के साथ संरेखित सूचित निर्णय ले सकें।

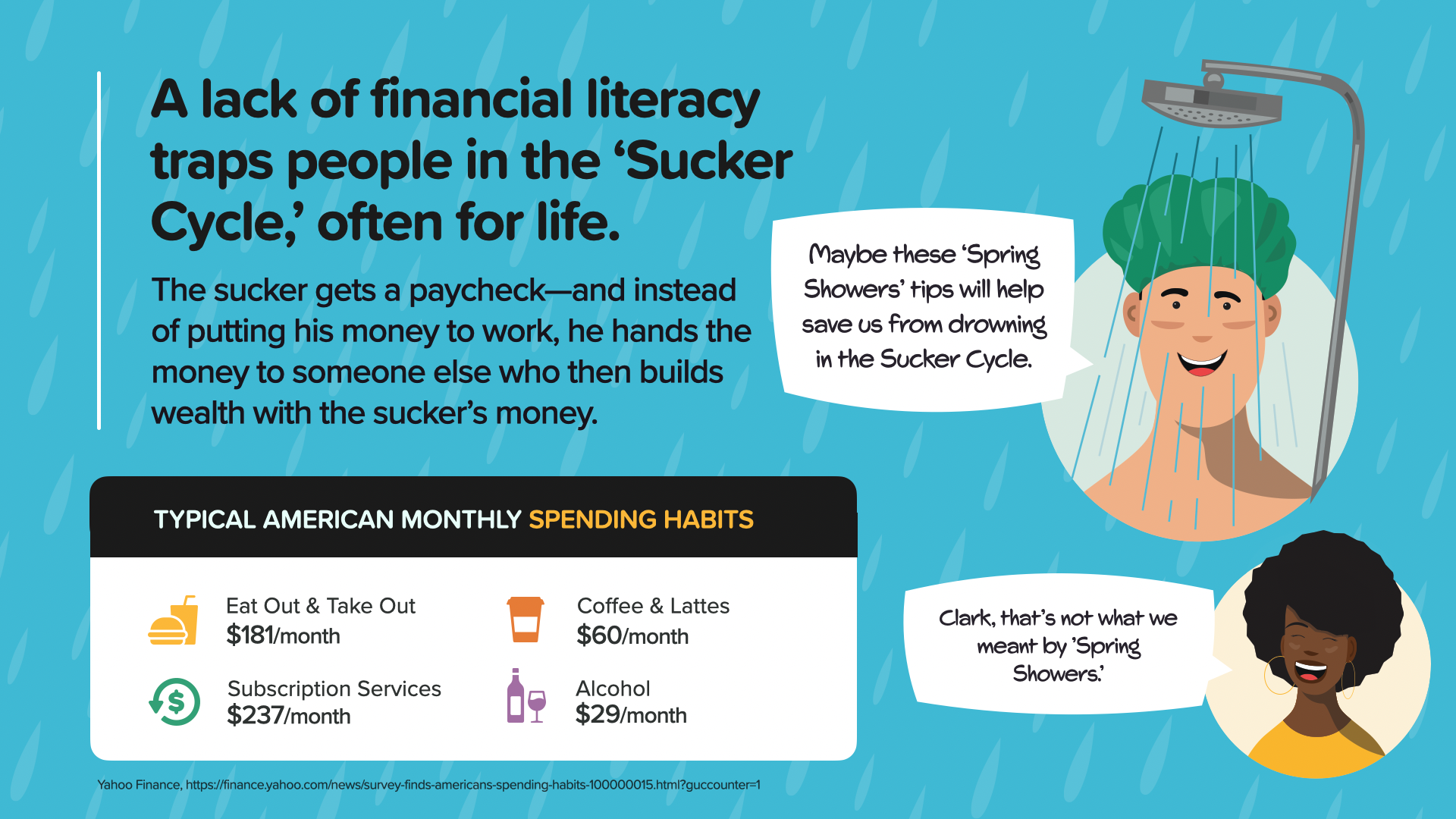

क्या आपने कभी 'सकर साइकिल' के बारे में सुना है? यह एक आम जाल है जिसमें कई लोग खुद को फंसा हुआ पाते हैं, अक्सर अपने पूरे जीवन के लिए। यह चक्र तब शुरू होता है जब किसी को तनख्वाह मिलती है और वह इस पैसे का इस्तेमाल अपनी संपत्ति बनाने के बजाय तुरंत दूसरों को दे देता है। यह खर्च करने की आदतों के कारण हो सकता है जो पहली नज़र में हानिरहित लग सकती हैं लेकिन समय के साथ काफी बढ़ जाती हैं।

कुछ सामान्य मासिक व्यय आदतों पर विचार करें:

- बाहर खाना या टेकअवे ऑर्डर करना: $181

- सदस्यता सेवाएँ (स्ट्रीमिंग, ऐप्स, आदि): $237

- कॉफी और लैटे: $60

- शराब: $29

हालांकि ये व्यय तत्काल संतुष्टि या सुविधा प्रदान कर सकते हैं, लेकिन ये संभावित बचत का भी प्रतिनिधित्व करते हैं, जिसे अन्यथा दीर्घकालिक संपत्ति बनाने में लगाया जा सकता है।

सकर चक्र से बाहर निकलने के लिए, वित्तीय रूप से साक्षर होना और अपने पैसे का इस्तेमाल कहां करना है, इस बारे में विवेकपूर्ण निर्णय लेना आवश्यक है। अपने खर्च करने की आदतों की समीक्षा करके शुरुआत करें। खुद से पूछें: क्या ऐसे क्षेत्र हैं जहां मैं कटौती कर सकता हूं? क्या इन फंडों को अधिक उत्पादक बचत की ओर पुनर्निर्देशित किया जा सकता है?

इस चक्र से बचने की कुंजी सिर्फ़ ज़्यादा पैसे कमाना नहीं है, बल्कि आपके पास मौजूद पैसे से ज़्यादा समझदारी भरे फ़ैसले लेना है। इन आम खर्चों से बचाए गए हर डॉलर को समय के साथ बढ़ती हुई बचत में बदला जा सकता है, जो आपकी वित्तीय बारिश को भविष्य में धन की बारिश में बदल सकती है।

आज हमारे साथ अपना समय बिताने के लिए धन्यवाद। हमने वित्तीय साक्षरता के बारे में कुछ महत्वपूर्ण अवधारणाओं का पता लगाया है और बताया है कि आप कैसे 'सकर साइकिल' से मुक्त होकर अपने वित्तीय भाग्य को सही मायने में नियंत्रित कर सकते हैं। चाहे यह समझना हो कि आपको कितने जीवन बीमा की आवश्यकता है, चक्रवृद्धि ब्याज की शक्ति, या वित्तीय सुरक्षा और स्वतंत्रता प्राप्त करने के लिए कदम, हमने ऐसे उपकरणों को कवर किया है जो आज से ही बदलाव लाना शुरू कर सकते हैं।

अगर आपको ये जानकारियाँ मददगार लगीं और आप आगे बढ़ना चाहते हैं, तो मैं आपको प्रोत्साहित करता हूँ कि आप हमारी पुस्तकों की एक प्रति प्राप्त करें: अपनी साक्षरता बदलें, अपना जीवन बदलें, कैसे पैसा काम करता है: एक बेवकूफ़ बनना बंद करें, और कैसे महिलाओं के लिए पैसा काम करता है: नियंत्रण लें या इसे खो दें। प्रत्येक पुस्तक आपको सूचित वित्तीय निर्णय लेने और एक स्थायी विरासत बनाने के लिए आवश्यक ज्ञान और उपकरणों से लैस करने में मदद करने के लिए डिज़ाइन की गई है।

इसके अतिरिक्त, हम समझते हैं कि हर किसी की वित्तीय यात्रा अलग होती है, और कभी-कभी, आप अपनी वित्तीय स्थिति के बारे में अधिक व्यक्तिगत चर्चा चाहते हैं। हम अपने वित्तीय शिक्षकों में से एक के साथ बिना किसी बाध्यता के धन खोज सत्र प्रदान करते हैं। यह आपकी परिस्थितियों के लिए विशिष्ट प्रश्न पूछने और आपके लिए विशेष रूप से तैयार मार्गदर्शन प्राप्त करने का एक शानदार अवसर है।

अपनी वित्तीय स्वतंत्रता की दिशा में कदम उठाए बिना एक भी दिन न गुज़रने दें। हमसे संपर्क करें, हमारी पुस्तकों की एक प्रति का अनुरोध करें, या आज ही अपना धन खोज सत्र निर्धारित करें। याद रखें, पेड़ लगाने का सबसे अच्छा समय 20 साल पहले था। दूसरा सबसे अच्छा समय अभी है। आइए अपने वित्तीय भविष्य के लिए उन बीजों को एक साथ बोना शुरू करें!

हमारे साथ जुड़ने के लिए एक बार फिर धन्यवाद, और हम आपकी इस यात्रा में मदद करने के लिए तत्पर हैं कि पैसा वास्तव में कैसे काम करता है।